- 首頁

- 理財觀點

-

全球產業動態

-

日幣貶破 20 年新低,日本經濟困境將引發金融風險擔憂?

日幣貶破 20 年新低,日本經濟困境將引發金融風險擔憂?

在全球升息浪潮之下,日本央行於 7 月利率決策會議上,表示維持寬鬆政策,將政策利率維持在 -0.1% 的水平,且殖利率曲線控制政策不變。然而在長年低利率之下,日本經濟面臨高債務的壓力,今年日圓匯率急貶,貶值超過 10% 以上,創下 1998 年以來新低,日本央行的寬鬆貨幣政策也備受市場質疑。面對一觸即發的全球系統性風險的擔憂,也導致了國際資金大幅撤出亞洲,波及各大亞股走勢。日本經濟究竟面臨到什麼問題?這一切必須要從日本經濟歷史看起。

沒有極限的日本央行

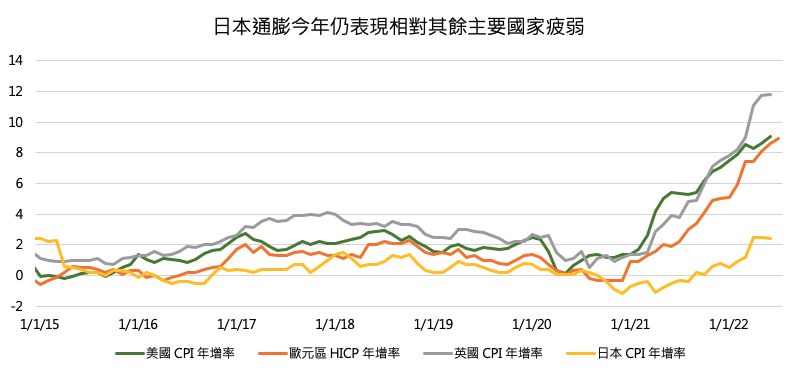

日本寬鬆貨幣政策的起源,要回溯至 80 年代,當時布列敦森林體系瓦解之際,面臨到日本經濟因工業化而起飛的經濟環境,各國便針對匯率調控制定了 1985 年著名的《廣場協議》,使日圓大幅升值,藉此紓緩其餘大國的貿易赤字壓力。然而在日圓快速升值之下,連帶國內通膨長年走低,進入了難以解決的通縮危機。至今,全球各國都面臨到高通膨的壓力,日本最新 CPI 年增率卻只有 2.2%,僅僅微幅超出央行目標 0.2 個百分點。

延伸閱讀:通膨再創新高,一次看懂通膨形成的原因

資料來源:Bloomberg

單位:%

80 年代後,日本進入了 10 年的經濟成長低迷,也就是所謂的「失落的十年」,然而當經濟在 90 年代後期看似起步之時,又遇上 2000 年的網路泡沫以及 2008 年的全球金融海嘯,再度將日本經濟打入谷底。於此,伴隨著金融海嘯後全球央行進入量化寬鬆時代,日本央行更是大刀闊斧,於 2012 年推出「安倍三箭」,三支箭分別為大膽的貨幣政策、靈活的財政挹注、以及致力於促進民間投資的成長策略。其中貨幣政策推出的質化量化貨幣政策(QQE)以及 2016 年增加推出的負利率以及殖利率曲線政策(YCC),甚至沿用至今都未改變,日本的貨幣政策也隨著央行總裁黑田東彥於 2016 年著名的演講中提到「日本的貨幣寬鬆政策沒有極限」,帶領日本走向政策的極端路線。

日本困境:通縮惡夢以及債臺高築

過去日本維持穩定負利率的特性,便已經使得日圓成為利差交易(Carry Trade)的熱門融資標的,今年在大通膨的環境下,日本貨幣政策與其餘國家的差距日漸擴大,使得資金相對不青睞低利率的環境,轉而流入今年已升息 9 碼的美國,推升美元指數站上 2002 年後新高,對全球金融市場都造成極大的壓力。

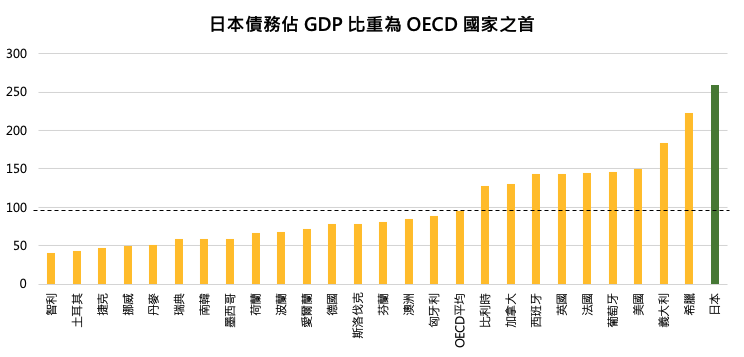

而日本央行為何始終不跟進貨幣政策緊縮?除了擔心在通膨僅僅小幅回升至央行目標之時就進行升息,可能會造成「政策失誤」的發生,後續若原物料價格降溫,恐再度面臨過去的通縮惡夢,更重要的是根據國際經合組織(OECD)統計,2021 年日本綜合債務佔 GDP 比重來到 259%,位居世界之冠,高於整體 OECD 國家平均整整 1 倍以上,也就是說將日本整年度的 GDP 乘以 2 倍予以還債,都不足以將日本的債務還清。不過在極低利率下,儘管債務壓力龐大,所需支付的利息費用也極低,因此只要低利率環境延續,便可以藉由以債養債的方式,維持整體經濟的運行。但反向思考,在長年的極端政策累積之下,極為龐大的債務累積,只要利率水平稍微提升,都將造成利息負擔的大幅增加,為經濟帶來難以預估的下行風險,也成為國際金融市場上的一顆未爆彈。

備註:圖為各國 2020 ~ 2021最新值統計綜合債務佔 GDP 比重

資料來源:OECD

單位:%

結論

日圓作為避險貨幣的特性在日本央行逆勢寬鬆之下逐漸失效,今年外匯市場動盪劇烈,強勢美元也導致台幣、韓元等亞幣屢屢貶破新低,亞洲市場儼然成為外資的提款機,不過 7 月以來,國際原物料價格普遍回落,預計下半年起歐美通膨壓力舒緩,聯準會升息也將逐步見頂,美元走勢有望轉向高檔震盪外,也有機會紓緩日本當下的兩難局面,亞洲面臨的的資金外流壓力亦能好轉,緩解亞股以及亞幣等相關資產賣壓,建議投資人密切留意外匯市場波動,掌握風險情緒反轉的時刻。

延伸閱讀:原物料價格下跌,通貨膨脹有解 | 2022年08月市場聚焦