全球利率在過去一年持續攀升,至今美國基準利率已升至接近 5% 的水平並創下疫情後新高,而利率暴漲也造成公債價格暴跌以及殖利率曲線出現罕見倒掛的現象,在資金流動性大幅收緊的情況下,美國於聯準會開啟升息後恰巧一年的 3 月份爆發銀行倒閉風暴,矽谷銀行(SVB)在 3/10 宣布倒閉,引發一系列市場恐慌,本篇文章帶您了解高利率環境如何衝擊到金融業?矽谷銀行會成為金融海嘯 2.0 的序曲嗎?

延伸閱讀:美國債券殖利率是什麼?為什麼重要?

升息引發債券價格下跌,銀行擠兌導火線引爆

在了解美國的銀行倒閉風暴前,首先需要釐清銀行的商業模式。不同於普遍企業的營運,銀行的主要資金來源為存款,而銀行收到存款後,便會再將資金投入到放貸市場或是證券投資,前者如信貸、房貸、車貸、企業貸款等,後者如購買股票、債券等投資,藉由賺取當中的利差作為主要獲利來源。因此存款的擠兌,通常也是銀行流動性最容易出問題的環節,當擠兌發生時,若銀行現有存款不足以支應瞬間大量提領,導致銀行需要從目前的放貸以及投資事業當中,挪取資金或出售證券來返還存款戶,又通常如此緊急的出售,可能會讓出售價格低於市場行情,而一旦資金週轉不靈,就會發生流動性危機。

本次矽谷銀行的事件,引爆點同樣也是來自於存款的擠兌,不過更加導致風暴雪球越滾越大的催化劑,是來自於矽谷銀行對於存款的用途。如上所述,銀行會將存款投入放貸市場及證券投資,然而在去年(2022)整體景氣下行的情況下,矽谷銀行將資金多用於投入到看似較為穩健的政府公債,但經過過去一年的暴力升息,美國公債價格出現近 10 年以來表現最差的一年,10 年期政府公債價格下跌了將近 10% 左右,造成矽谷銀行出現鉅額的帳上未實現虧損,包含公債及不動產抵押證券(MBS)在內的備供出售與持有至到期證券總虧損金額高達 170 億美元,甚至超過矽谷銀行的自有資本規模,但在存款擠兌的狀況下,矽谷銀行不得不賣出持有公債並認列虧損,直接導致銀行的財務危機爆發。

銀行倒閉風暴有可能擴散成系統性風險嗎?

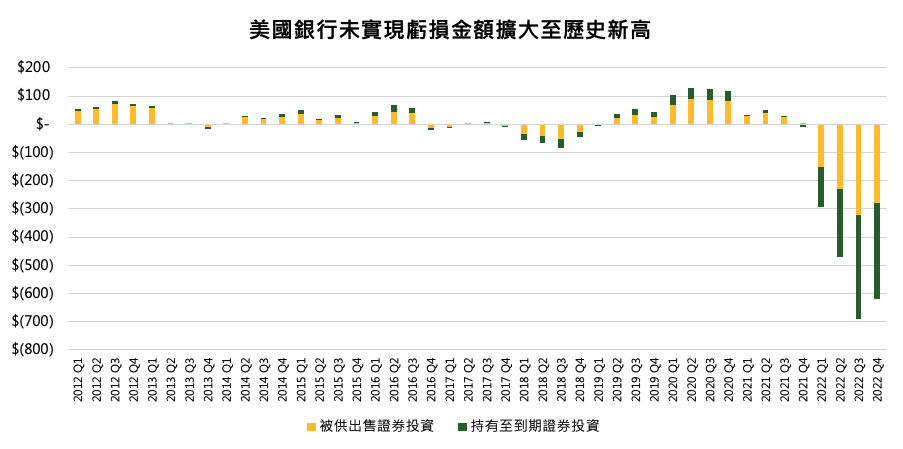

除了矽谷銀行外,美國普遍的銀行多數帳面上也存在著因投資公債而累積的未實現虧損,根據美國聯邦存款保險公司(FDIC)統計,截至 2022 Q4,銀行機構共計存在 6,000 多億的帳上未實現損益,將近 2021 年底的75 倍,同時銀門銀行(Silvergate Bank)、簽名銀行(Signature Bank)接連發生危機,讓市場不禁擔心本次銀行風暴是否可能有擴大的可能,針對本次事件,可以從三個面向細看:

由此可知,後續持續在高利率的環境下,小型銀行、客戶過度集中在高風險產業的機構仍有可能陸續出現金流問題,但只要不爆發大型違約事件,在當今法規經過 2008 年金融危機的修正後,演變成全面系統性風險的機率仍較低。

單位:十億,美元

資料來源:FDIC

結論

歷史上金融環境的緊縮,往往對經濟造成壓抑,甚至引發流動性危機造成經濟衰退,2008 年的次貸風暴即是最好的例子,不過在過去數十年來的多次升息循環當中,也有不少案例為成功軟著陸,關鍵還是在整體景氣是否有足夠的底蘊支撐信用緊縮的壓力測試,本次矽谷銀行的案例,屬於單一信用事件的成分偏多,應不至於再度爆發如同次貸風暴的大規模倒閉潮,保守型投資人在當今升息尚未結束之際,仍能尋求穩健配置、並妥善控管資金,以尋求掌控下檔風險的保護。

※延伸閱讀:銀行危機警報再度響起,投資策略該如何應對?