- 首頁

- 理財觀點

-

全球產業動態

-

景氣自復甦邁向擴張,用產業佈局投資策略

景氣自復甦邁向擴張,用產業佈局投資策略

在上篇了解完每個景氣循環階段下,應該投資哪些板塊後,本篇將從產業的角度切入,從總體經濟來了解景氣循環下的產業輪動,精選出勝率較高產業!

一、如何區分產業呢?

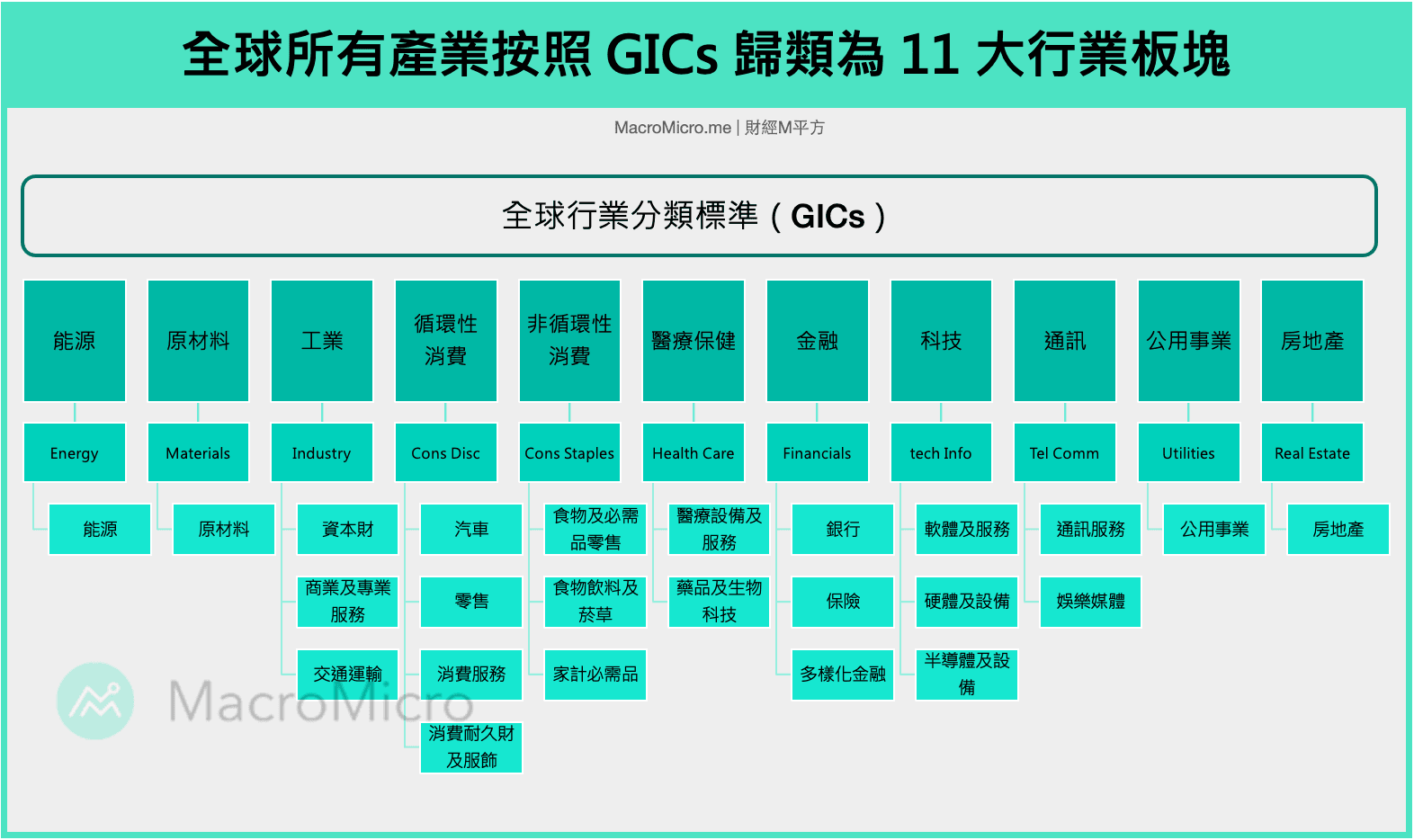

S&P及MSCI所編製的全球行業分類標準(Global Industry Classification Standard, GICs)被廣泛運用於全球各大股票指數的行業分類中,GICs將所有的行業分成四大層級:11個行業(Sector)、24 個產業組別(Industry Groups)、69 個產業(Industries)、158 個子產業(Sub - industries)。

而這 11 個行業,也就是常見的循環性消費、非循環性消費、金融、科技、醫療保健、能源、原材料、工業、通訊、公用事業、房地產等概括的行業類別,往下則能更細緻的歸類出如汽車、半導體等常見的產業。

資料來源:財經M平方

二、各產業板塊在景氣循環下的特徵

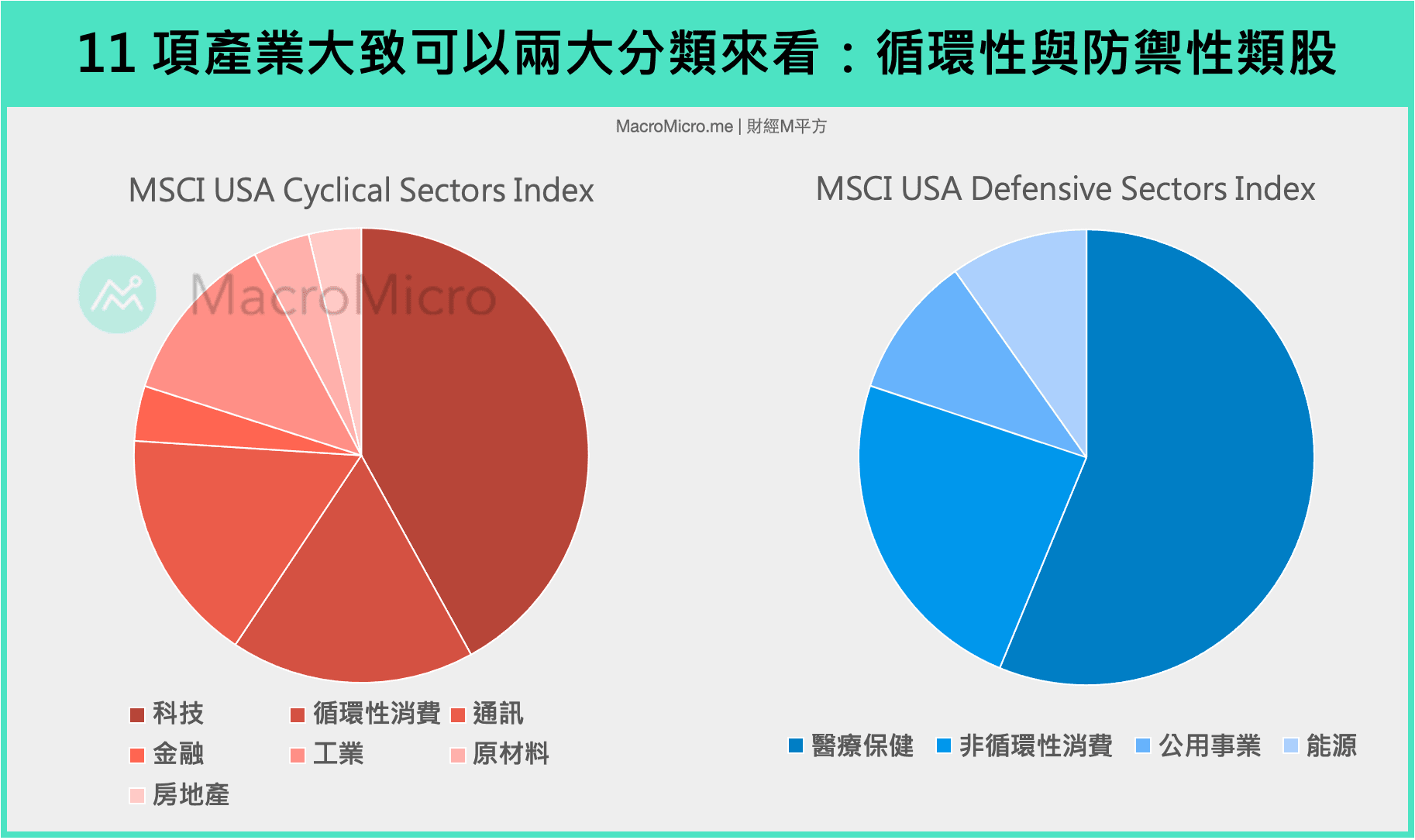

在 11 大行業中,大致歸類為兩種:循環性類股及防禦性類股,根據 MSCI 的標準:

1.) 循環性類股包括:房地產、循環性消費(非必需性消費)、工業、金融、科技、原材料、通訊。

2.) 防禦性類股包括:公用事業、非循環性消費(必需性消費)、醫療保健、能源。

資料來源:財經M平方

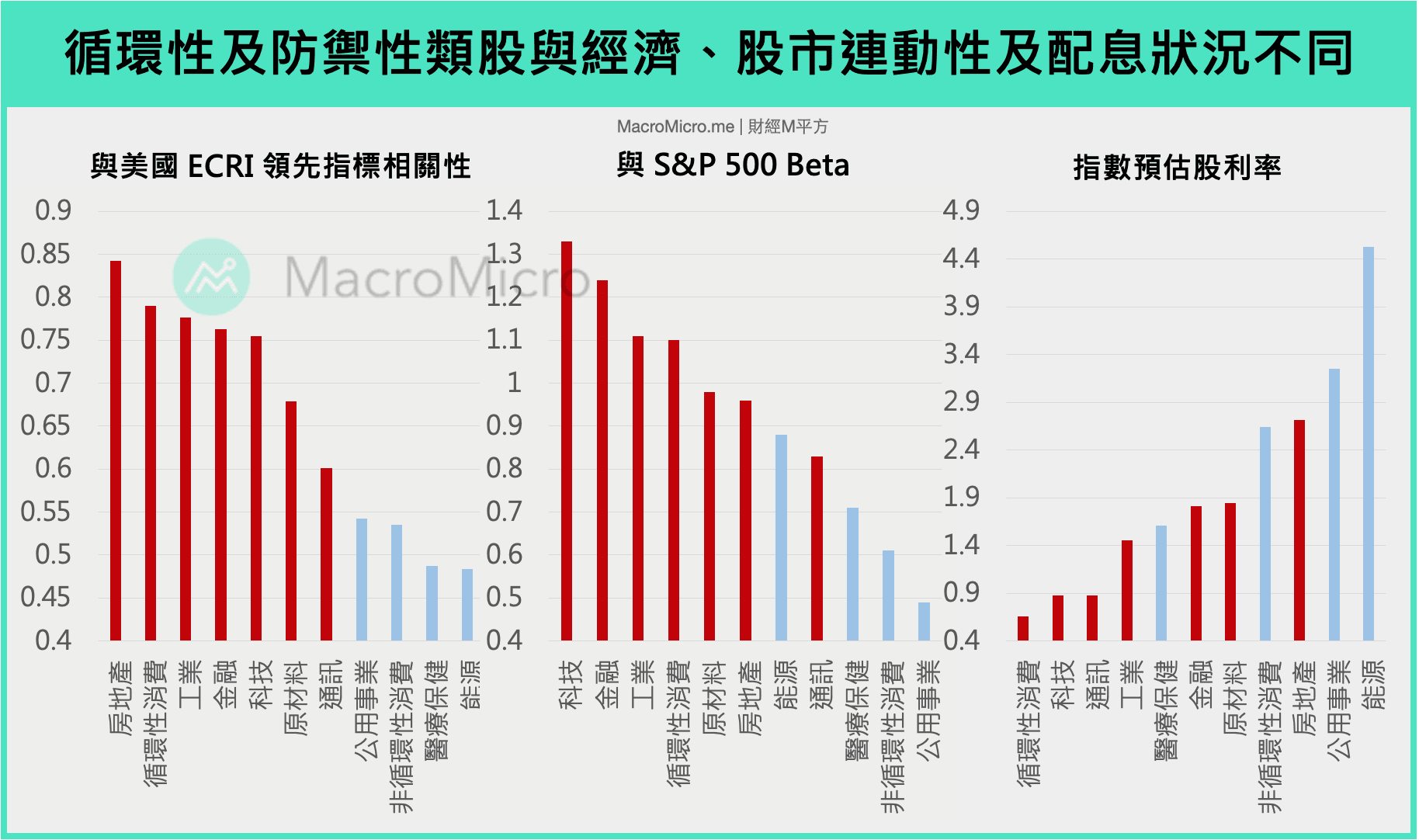

顧名思義,前者與景氣連動度較高,後者則較低,在衰退期間可以提供額外的保護。從下圖中各類股與美國經濟週期研究所(ECRI)領先指標的相關性可以看到,循環性類股與景氣相關性偏高,其中房地產甚至高達 8 成以上,與大盤的Beta也偏高,幾乎都有達到1以上,但殖利率則相對偏低(除了房地產類股,因其多由REITs組成,擁有較高的配息率),可解釋成循環性類股多來自股價成長的資本利得收入。在防禦性類股上,殖利率則普遍偏高,,較具息收優勢,與大盤的Beta 也相對偏低,與經濟循環的相關性也多位於0.5左右。

資料來源:財經M平方

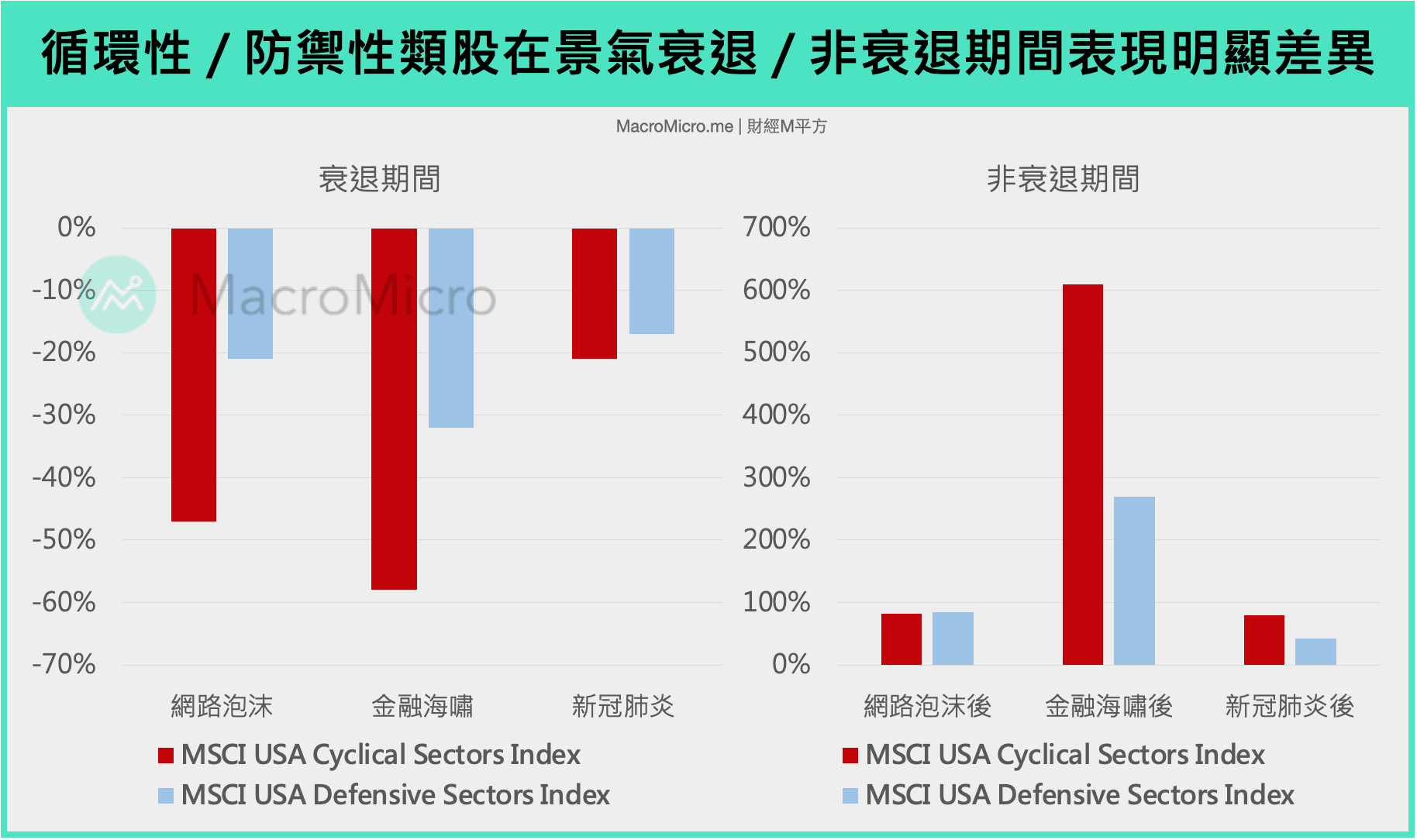

我們再從下圖美國經濟研究院(NBER)定義的衰退期間觀察。在衰退期時,防禦性類股跌幅幾乎為循環性類股的一半,顯示因景氣連動度低、與大盤Beta弱、並且具有較高殖利率,故衰退期間防禦性類股相對具有資產價值保護優勢。而在非衰退期間,景氣由復甦至擴張階段,循環性類股的成長動能則更能反映在其營收及股價表現上,資本利得成長幅度大於配息收入,循環型類股多見更亮眼的報酬表現。

資料來源:財經M平方

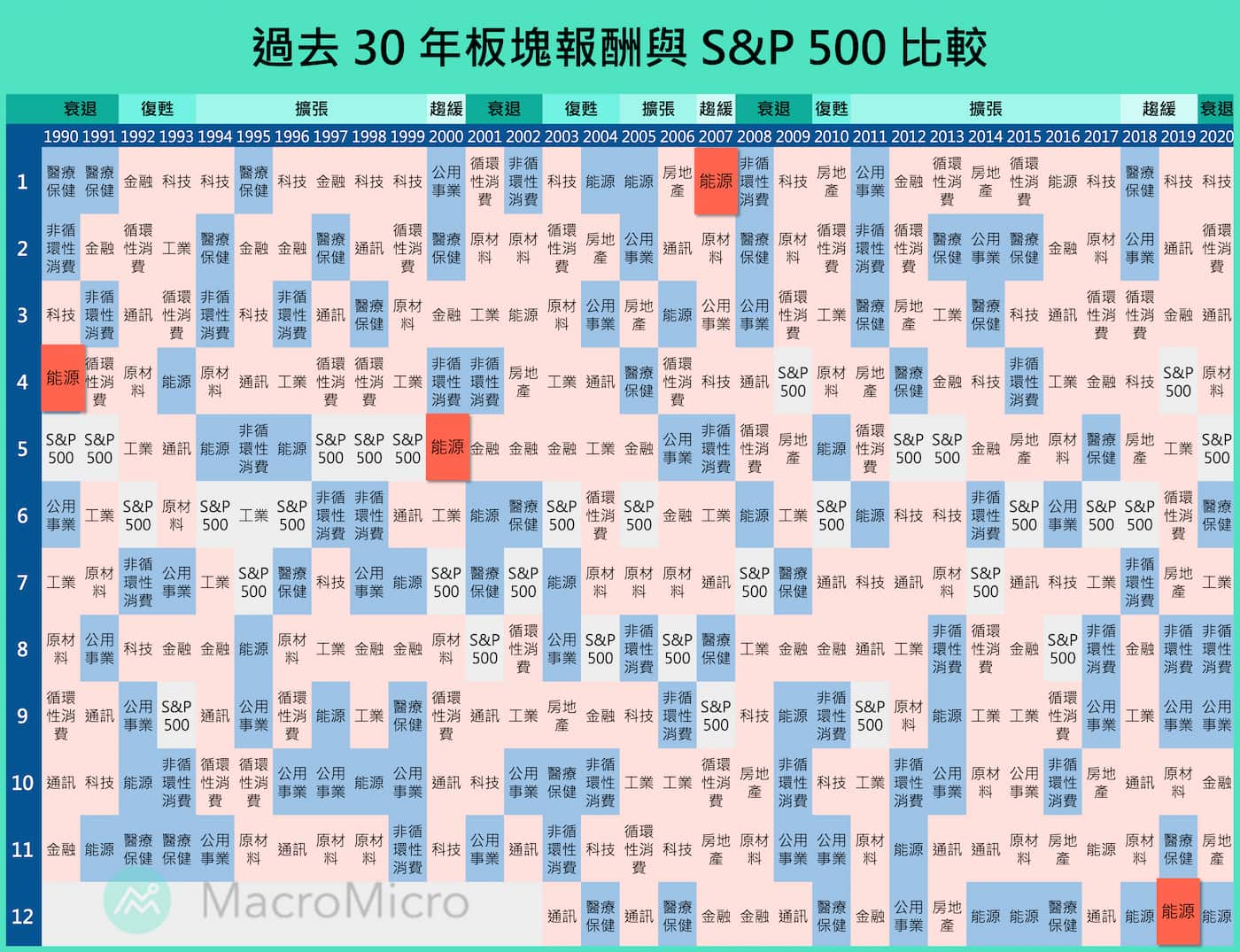

三、回顧過往30年,應證景氣循環下類股表現

過去30年以來,各產業板塊的報酬率排行如下圖,可觀察到在不同景氣循環階段,各產業輪流表現:

1. 復甦期:製造業底部反轉、核心循環類股領漲

往往伴隨製造業復甦,消費市場逐步好轉,由下游至上游供應鏈開始進行庫存回補,循環性消費、原材料、能源、工業輪流有表現,如 1992、2003、2010、2020 下半年,防禦性類股多位於後段班,而政策仍維持極度寬鬆,支持復甦路徑,財政及貨幣政策雙管齊下,此時期也是成長最強勁時期,各板塊 EPS 在低基期助攻下皆能看到雙位數的大幅成長,尤其在能源、原材料甚至能看到接近 50% 及 60% 的增幅。

2. 擴張期:資金快速輪動、具長線趨勢產業獨佔鰲頭

經濟走向擴張,政策逐漸退場並轉向輔助,產業間未再如同復甦期間高速成長,EPS 增速轉而走向平穩,然在資金及流動性收縮,以及成長率下滑之際,景氣轉折使市場波動加大。初期看到避險情緒帶動防禦性類股再度回歸表現前段班,如 1994~1995、2005、2011,在獲利仍持續成長但資金逐步回收的情形下,擴張時期易看到產業間資金的快速輪動,而屬於長線趨勢的受惠產業則較能拉開差距,如 1998~1999 年及 2017 年後的科技板塊(生產力循環)、2004 及 2005 年的能源板塊(原物料超級循環)。

3. 趨緩期:避險情緒攀升、通膨行情再現

在景氣經歷 5~10 年不等的復甦及擴張後,政策近一步緊縮以壓抑反應景氣過熱的物價。此時期,除再度看到避險性板塊的表現外,能源板塊在抗通膨行情下也緊追在後(由於 2020 年的衰退來自疫情衝擊,而非景氣本身走到末升段而過熱的內生因素,導致 2019 年並未看到通膨行情)。需要注意的是,在趨緩段,前述具有明顯實體庫存週期的板塊率先反應對未來衰退的預期,EPS 增長明顯翻負。而若遇到重大外部衝擊,如 1997 年亞洲金融風暴、2011 歐債危機、2014 新興市場風暴、2018 年中美貿易戰,都有可能是央行暫緩緊縮,甚至進行預防性降息,使景氣位於趨緩及擴張兩象限游移,而當政策也無法抵消經濟活動停擺所帶來的衝擊,則正式落入衰退。

4. 衰退期:剛性需求浮現、防禦性類股支撐

衰退期間各板塊 EPS 成長幾乎全數落入負值,唯獨偏向剛性需求的公用事業獲利衰退幅度較小,非循環性消費及醫療保健則是逆勢成長,如 1990 年儲貸風暴、2000 年網路泡沫、2008 年金融海嘯、2020 年新冠肺炎,醫療保健、非循環性消費、公用事業報酬排行幾乎都是名列前茅並起打敗大盤,反之,與景氣連動性最高的核心循環性類股,如原材料、金融等則報酬落後。

資料來源:財經M平方

資料來源:財經M平方

四、結論

M 平方量化統計四象限下各板塊勝率及報酬率,在擴張時期,不如復甦時期雙位數報酬增長,而在景氣轉折的震盪期,公用事業、醫療保健分別看到 10.13%、12.85% 的年化報酬,且勝率最高。其餘板塊則是 3% ~ 8% 不等的報酬率,勝率多位於50% - 80%。而在長線趨勢上的板塊,報酬率則能大幅拉開差距,如科技則有 20.01% 的年化報酬(本統計 1990 年以來股價表現,涵蓋兩次科技為主力的生產力循環),反映資金收緊後,無法如同復甦期同步灌入各大板塊的齊漲階段,反而轉移中龍頭產業,剩餘板塊則輪動表現。

過去一年,原物料價格大幅反彈,產業表現扭轉過去 3 年以來科技獨佔鰲頭的格局,去年下半年起,也重新看到原材料、工業、能源類股漲幅一度勝過科技板塊。時序來到 2021 年第四季,上半年新興市場開了第一槍升息,下半年開始成熟市場如澳洲央行開始縮減購債,加拿大及紐西蘭停止購債,英國央行升息在即,聯準會也即將進行縮債,同時各大財報及經濟數據也逐漸開始反映基期墊高,但長線來看,美國就業數據依舊穩健,種種跡象顯示景氣循環逐步轉向擴張階段。