- 首頁

- 理財觀點

-

全球產業動態

-

通膨風險再起,穩健配置避免波動

通膨風險再起,穩健配置避免波動

了解物價為何暴漲,掌握⾏情波動

近期隨著物價再度飆升,再度引發聯準會重新探討通膨論述,包括亞特蘭⼤聯儲主席波斯提克(Raphael Bostic)提出今年的通膨率攀升持續期間比預期的更久,聯準會主席鮑威爾也談到⽬前供應鏈陷入更長、更久的瓶頸,導致更⾼的通貨膨漲,根據Fed Watch 升息預期,2022 年底至少升息⼀碼的機率攀升至 18%,升息兩碼的預期則來到至少30% 以上,⽽造成這次通膨率飆漲有兩⼤關鍵的因素,下⾯帶您來解析。

影響⼀:氣候異常,冬季氣溫相對往年寒冷,反聖嬰現象延燒

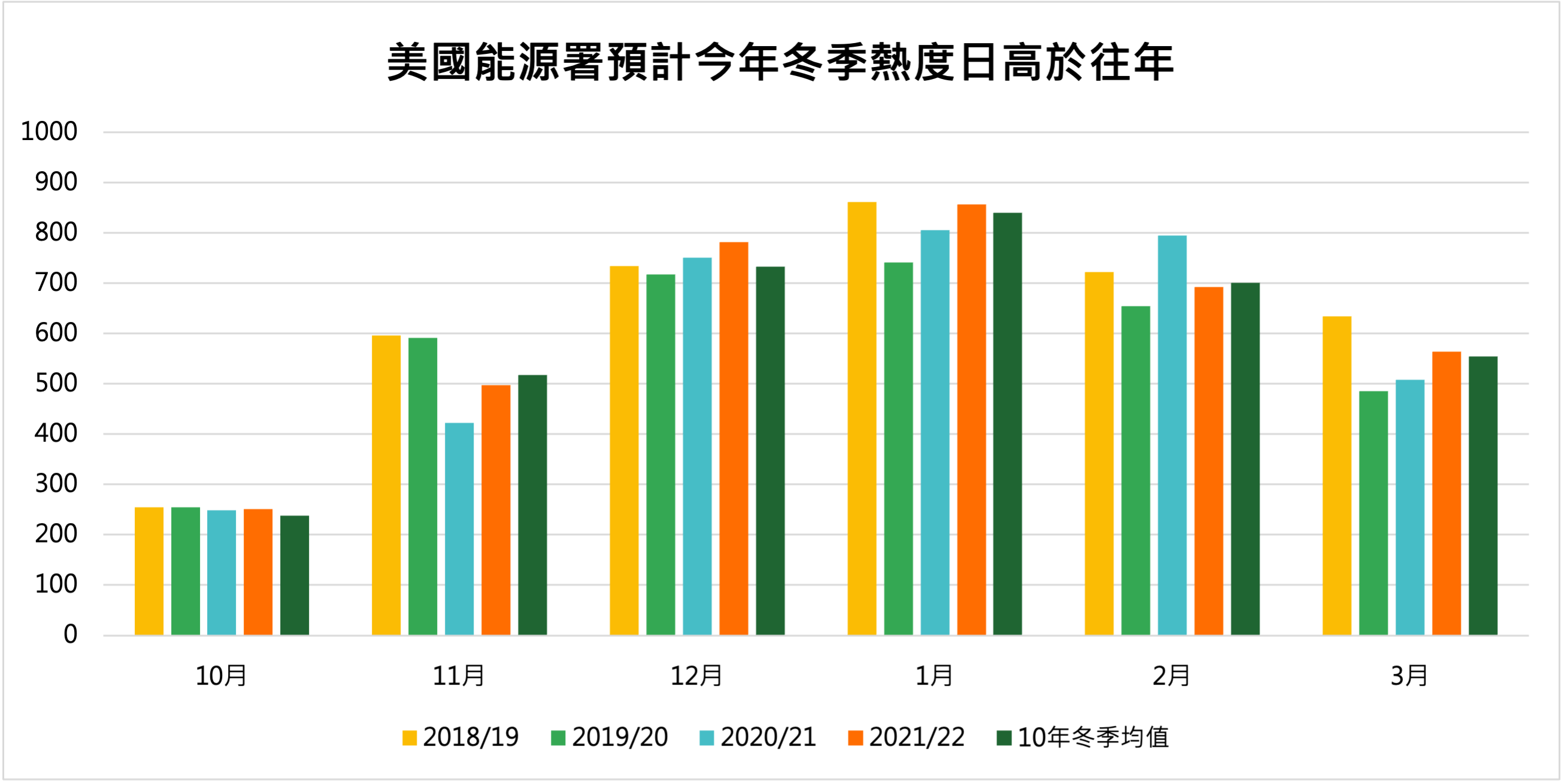

能源價格的波動,除了供需使然,本身也具備強烈的季節性因素,如每年 7~9 ⽉及 11~2 ⽉分別為夏季及冬季⽤油旺季,⽽隨著時間來到年底,本次的季節性需求特別強勁,主要來⾃於冬季的氣溫相對往年更為寒冷,根據美國能源署(EIA)的預測,今年的熱度⽇(Heating degree day)⾼於往年表現,並且突破過去 10 年的均值,在取暖需求⼤增之下,天然氣庫存快速消耗,使得替代能源如煤炭、蒸餾油的需求也逐步攀升,推動價格上揚,造成通膨升溫,也帶動短線上相關原物料類股的漲勢強勁。(註:熱度⽇越⾼,代表氣溫越寒冷)

然⽽,從過去熱度⽇來看,氣溫寒冷的⾼峰就落在 12 ⽉至 1 ⽉,另⼀⽅⾯,供給⾯也會逐步跟上需求⾯滯後調整,包括俄羅斯對天然氣的供給,抑或是替代能源(來⾃ OPEC+ 預計至年底仍有接近 500 萬桶的剩餘產能),都將能有效緩解通膨壓⼒。因此提醒投資⼈在觀察物價變化時,仍需搭配核⼼ CPI 來做參考,以排除季節性氣候因素以及供給滯後導致的短期物價攀升所造成的市場擔憂。

影響⼆:供應鏈未如預期緩解,核⼼通膨罕⾒也出現飆漲

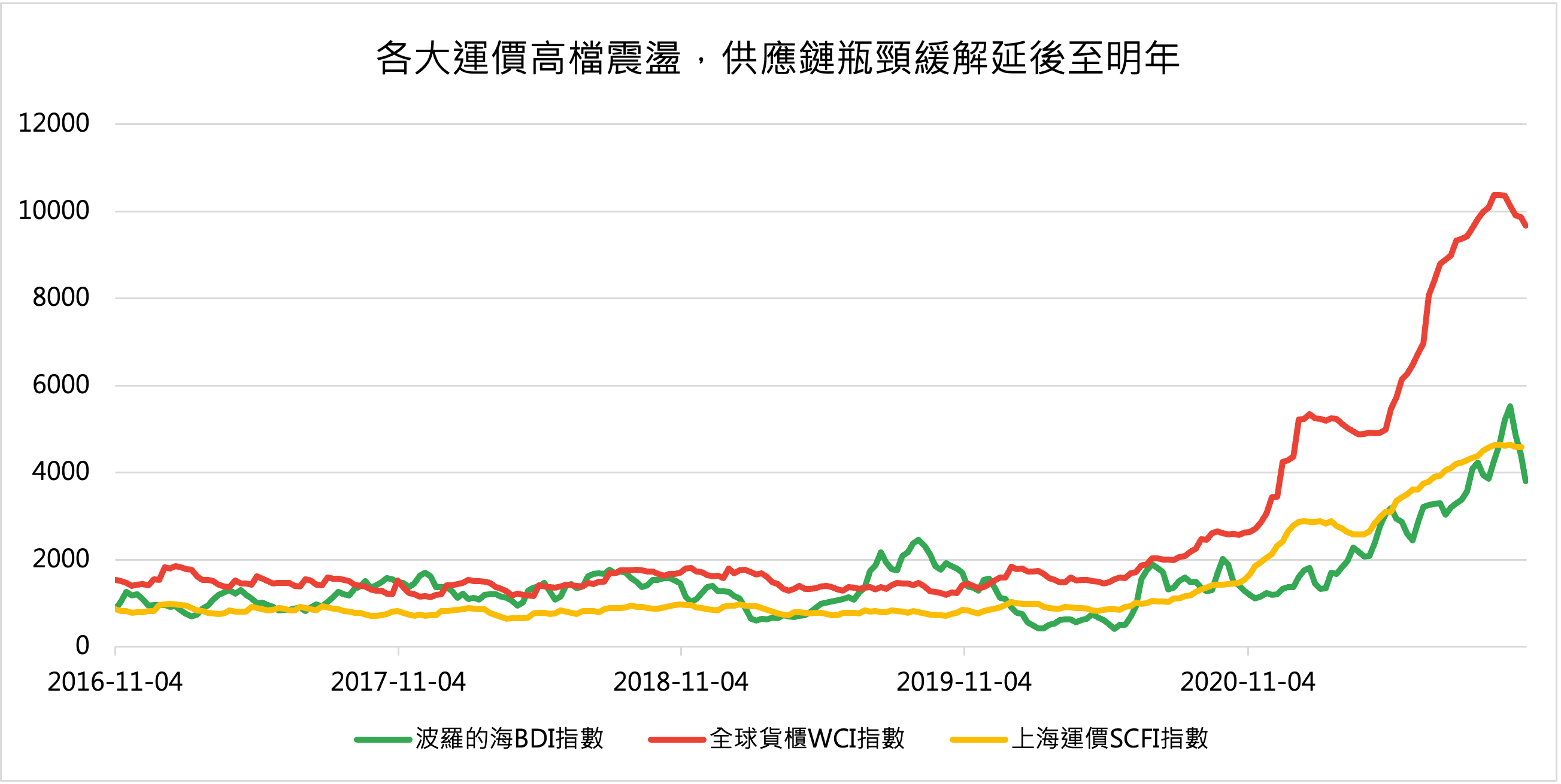

今年以來,排除掉能源因素後,核⼼通膨也攀升至 4%,導致核⼼通膨也出現上升的因素則是來⾃於供應鏈瓶頸造成缺料的問題,引發終端價格上漲,最明顯的為受⾞⽤晶⽚缺貨⽽暴漲的⼆⼿⾞價格,其價格年增率⼀度達到 45% 以上,過去市場普遍預期將在今年 Q4 看到供應鏈瓶頸的趨緩,交貨時間遞延、缺料漲價問題應會出現緩和,然⽽我們卻在 9 ⽉的 ISM 製造業指數中,供應商交貨時間再度的上揚至 73.4,使得供應鏈瓶頸對於通膨的影響再度延長,不過針對這個議題,可以從兩個角度切入,⾸先疫情至今,除了各⼤產業的庫存仍是進⾏了⼀定程度的回補,近期則開始看到各⼤運價,如全球貨櫃 WCI、上海 SCFI、波羅的海 FBX 指數⾼檔震盪,供應鏈緩解時間點預計延後至明年,再來,受到以上因素影響的商品價格,在未來近⽉內將會看到基期的⼤幅上升,以受到晶⽚荒影響最⼤的⼆⼿⾞價格為例,基期在今年年初⼤幅墊⾼了⼀倍以上,所以明年開始,通膨年增將會有壓⼒存在,不易再⼤幅貢獻通膨。

結論

回歸到⾏情, 在過去成熟國家中鮮少看到通膨連續多⽉站穩 2%,然⽽在⾦融海嘯後,在貨幣政策⼤幅寬鬆,以及產業結構性的改變下,引發通膨逐漸升⾼的情況,所以去年聯準會便提出了『彈性平均通膨⽬標』(Flexible Average Inflation Target,FAIT)的前瞻指引,說明聯準會允許通膨率短期超過 2% ⽬標,以確保就業達到最⼤化⽔準,因此短期⽽⾔,4% 左右的通膨不至影響貨幣政策有⼤幅度的收緊,然在天氣及供應鏈等眾多不確定因素壓抑的狀況下,短期仍應謹慎留意市場可能會有較⼤波動情況發⽣,建議投資⼈應靈活調整投資策略,也盡量避免持有單⼀種類標的,朝向

多元的投資佈局,才能持盈保泰。