回顧今年上半年, 上沖下洗可說是股市的最佳寫照, 標普500指數先是大跌30%, 接著又快速反彈40%, 第三季又該如何走呢?

就總經環境而言, 因基期偏低, 預期Q3將大幅成長, 但最快要明年中才可能回復到今年1月的水準。隨各國鬆綁管制, 使經濟重啟, 加上財政與貨幣政策的加持, 研判全球景氣將從谷底逐步回升, 但腳步仍緩。

自5月以來, 全球主要國家逐步解封, 人口管制也趨於鬆綁, 經濟活動漸升溫, 主要國家製造業PMI已連續2個月回升, 6月Markit美國製造業PMI 49.6已近榮枯線, 新增訂單、產出與就業萎縮幅度減緩, 突顯美國經濟已從谷底逐步回升。多數國家的製造業對未來展望開始出現好轉、廠商出廠價格的詢價狀況也有好轉,顯示景氣在5月下旬起改善速度有所加快,復工較早之中國亦維持擴張。預計全球製造業景氣最壞情況可能已經過去,並有機會持續緩步修復。

就消費面而言, 零售銷售與消費信心亦逐步改善, 但在全球確診人數攀升, 北美與南美洲疫情快速延燒, 德州、亞利桑那州等地新增病例持續創高, 加上地緣政治風險疑慮下, 研判成長速度將仍偏緩。

對投資策略而言, 股債仍需平衡配置。預期股市仍有一定的表現, 但很難有像第二季驚人的漲幅, 欲提高整體報酬, 可待股市回落後再增持, 其中美國或科技類股, 可作為優先選擇, 因為具有高資本支出的特性, 易獲市場青睞, 使股市較具成長性。

投資級債為債市配置優先考量, 因為它具有攻守兼備的特性。若景氣回復速度好於預期, 利差仍有收斂空間, 若景氣意外走弱, 在央行買盤的支撐下, 將獲得保護。至於高收益債與新興債, 雖具有高息特性, 但波動也大, 較適合當衛星資產。各國央行低利率寬鬆及QE購債續行,全球公債殖利率偏低趨勢,尋息需求支持高評級債券表現。成長偏緩將加重國家及企業債務負擔,面對可能降評及違約風險,新興債及高收債利差將有擴大壓力。

整體而言, 景氣可望逐步好轉, 但仍存有不少雜音, 包括疫情二次復燃、全球反中情緒升溫及美國總統大選, 也是投資人需留意的風險。

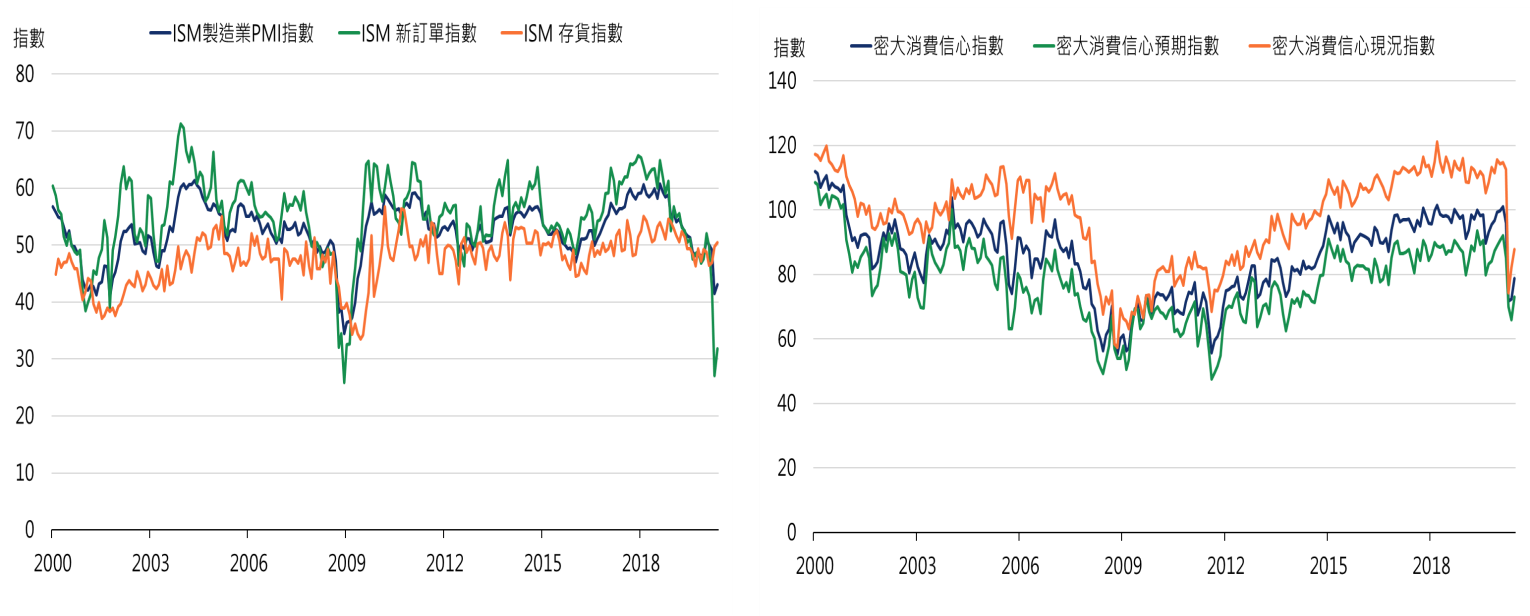

美國經濟評析:企業信心及消費者信心低檔回升,經濟成長見底改善

資料來源:Bloomberg

5月ISM製造業指數回溫,其中新訂單、生產及就業等分項為主要拉升力道,供貨速度指數則在連續3個月大幅上漲後回落,新出口訂單由1951年來最低水準回升,顯示因疫情急劇降溫之製造業活動開始逐步回穩改善。供應商交貨指數今年以來首次下降,顯示運輸瓶頸及延誤狀況終於開始緩解,有助整體製造業活動實質改善。 6月密大消費者信心指數亦顯回升,隨各州逐步分階段解封,使其連續2個月加速回升,預期在消費信心止跌回升下,將有助於下半年個人支出成長。

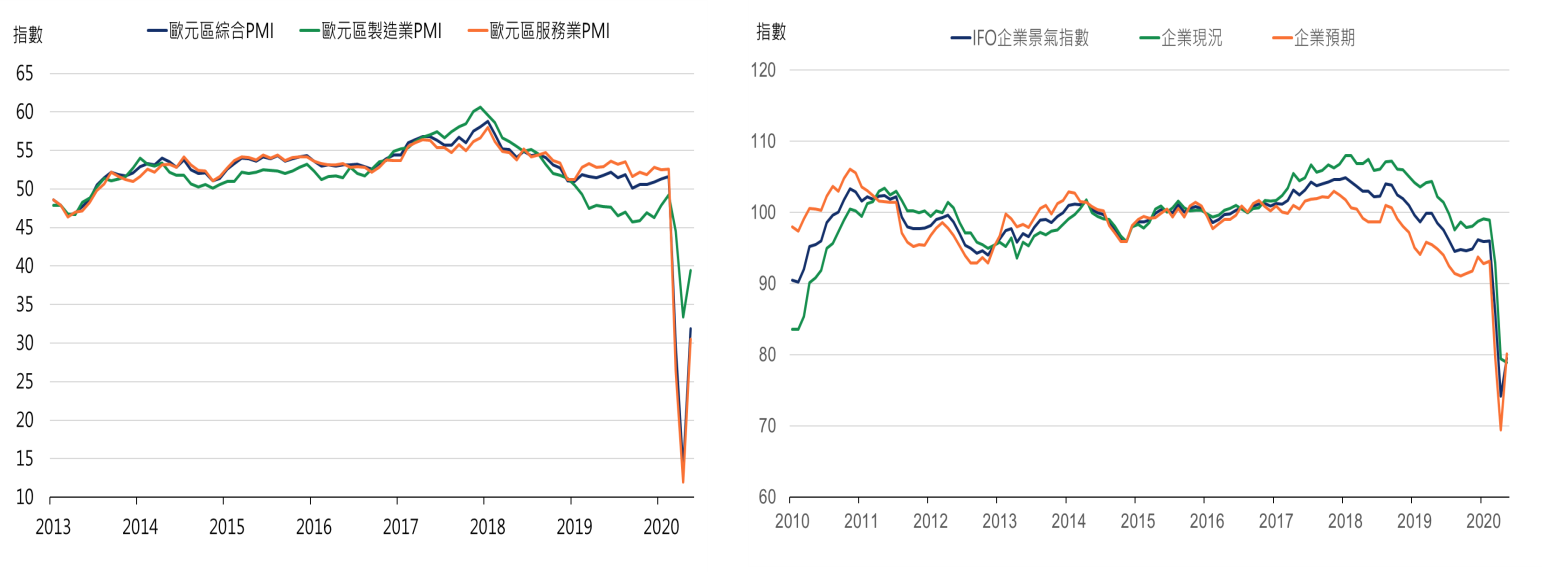

歐元區經濟評析:隨歐洲5月逐漸解封,歐元區PMI與IFO信心指數低點回升並優於預期

資料來源:Bloomberg

隨歐洲5月逐漸分階段解封,服務業和製造業PMI自谷底反彈回升,表現並優於預期,新訂單、產出和就業指數等細項雖處緊縮50以下,但減幅收斂,產業方面則以旅館,飯店,旅遊業等較低迷。5月德國IFO企業信心指數在連續下挫兩個月後,明顯改善反彈並優於市場預期,其中預期指數回升最多,現況指數則持續下降三個月但減幅收斂,觀察預期指數約領先現況指數1~2季,現況指數最快可望於第三季逐漸改善。

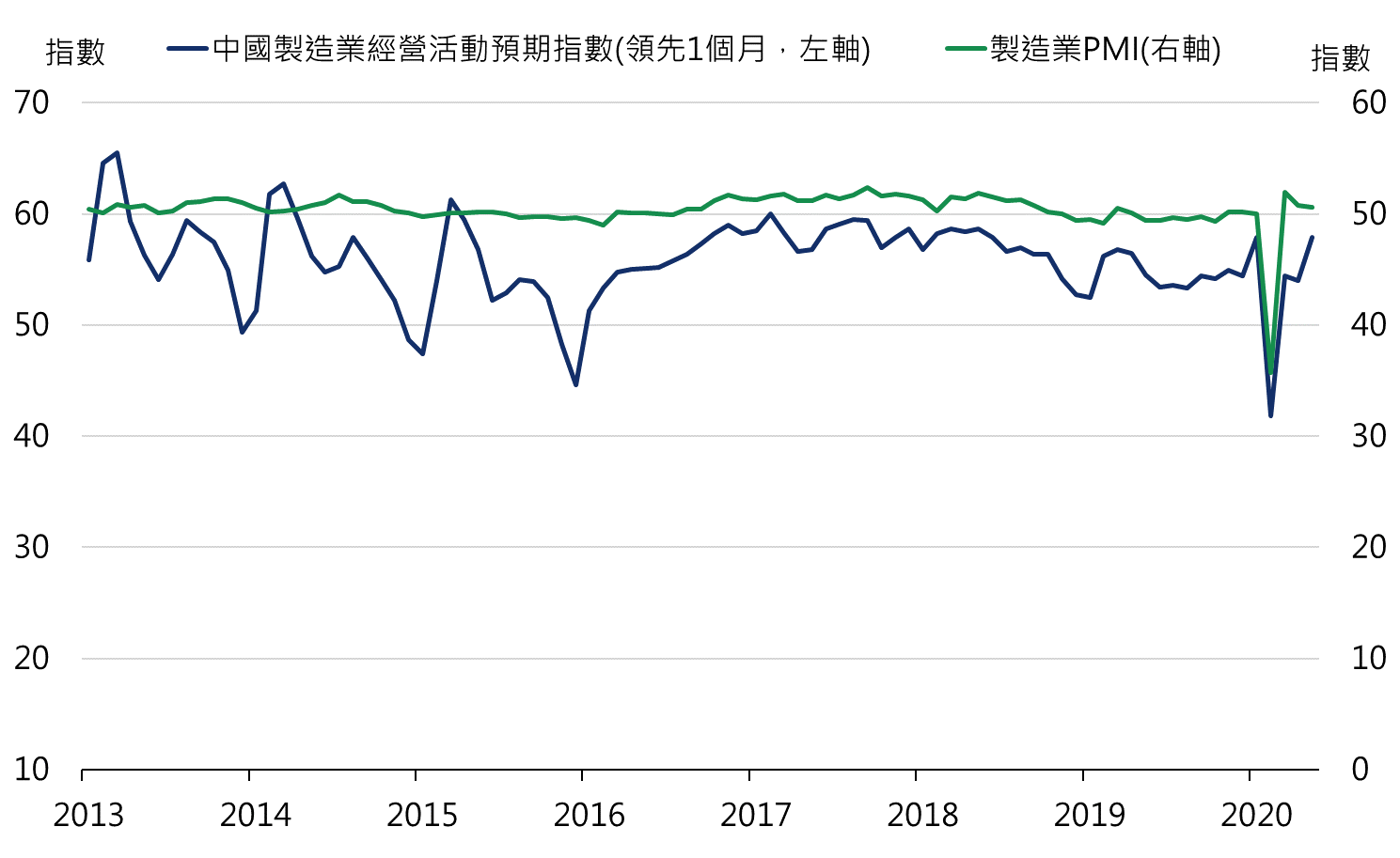

中國經濟評析:景氣持續修復,企業信心大幅改善

資料來源:Wind

中國5月PMI維持在50景氣榮枯線以上,在企業3月至4月廣泛復工後,5月景氣改善更多係來自需求端帶動,其中內需持續擴張、外需低檔趨穩,非製造業則加快改善,預期未來幾個月將更多來自服務端及外需端改善。觀察內需訂單及進口差距來到歷史新高,建築業新訂單回升至歷史高檔,反應基建訂單及本土企業需求仍強;生產指數小降,大型企業生產活動加速、中小企業則小降,顯示大型企業更受惠於基建刺激,中小企業仍受海外需求低迷所壓抑。整體而言,中國企業信心皆大幅改善回升,5月下旬海外需求加速回升。