一、市場短評

美國市場:美國貨幣政策轉向緊縮,全球股市遭受壓抑。儘管俄烏地緣風險升溫,歐美祭出經濟制裁,限縮聯準會升息空間,但三月升息一碼機率仍高,短期市場震盪難免。同時,俄烏衝突影響半導體供應鏈,導致科技股明顯遭遇重創。

歐洲市場:年初歐洲地區疫情仍然嚴峻,但隨疫苗施打逐漸普及,有望迎來經濟復甦。然而,俄烏二月爆發衝突,美歐針對俄羅斯採取制裁,且限制該國進入歐盟資本、金融市場,地緣政治風險升溫。市場擔憂石油供給恐遭中斷,西德州原油突破每桶百元關卡。

亞洲市場:中國去年十二月通膨數據回落,增強官方寬鬆政策樂觀預期,人行順勢降息,一度帶動中港股市表現。然而,隨俄烏衝突與歐美央行緊縮疑慮升溫,影響投資信心,拖累上證指數下跌。另,亞洲科技股下跌,壓抑印度股市表現。國際地緣政治風險攀升,台股同難倖免。惠譽調降中國地產商債務評等,且殖利率攀升等負面消息,亞債同步承壓。

債券市場:公債價格在避險需求及通膨壓力拉扯下擺盪,投資級債在避險情緒下利率持平,相對風險性資產穩健。俄烏衝突及聯準會貨幣政策變化尚未明朗前,高收益債仍有下跌風險。新興市場債在美債、美元雙率雙升下,增加新興國家資金出走及債務壓力,表現遭受壓抑。

展望未來,貨幣政策將趨於正常化,地緣政治風險及升息預期,導致股市波動增加,在地緣風險及聯準會政策未見明朗前,波動恐難避免。投資宜採多元投資策略,降低整體投資波動,並以定期定額方式布局低本益比、高股息大型股,同時於殖利率揚升之際,分批布局債券部位。

專家團隊將持續為你監控市場狀況並適時做出調整。提醒你,如收到「再平衡」通知,請登入智能投資平台檢視並更新你的資產配置,以因應投資市場變化。

若非特別說明,績效日期皆截至2022/2/28。標的基金績效為各資產類別建議基金之績效。

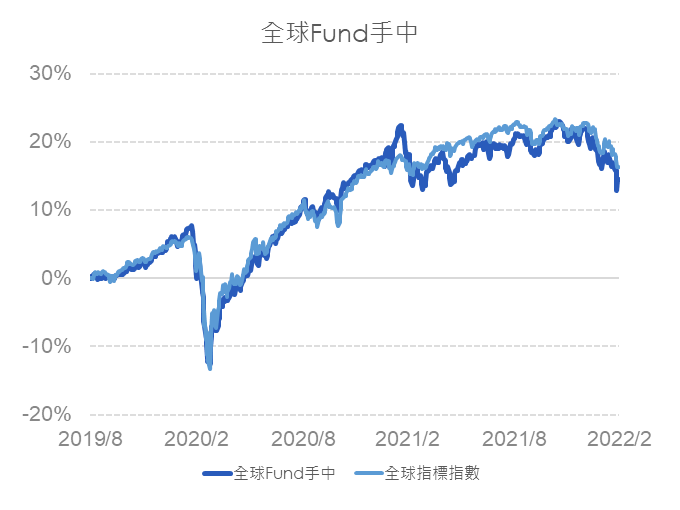

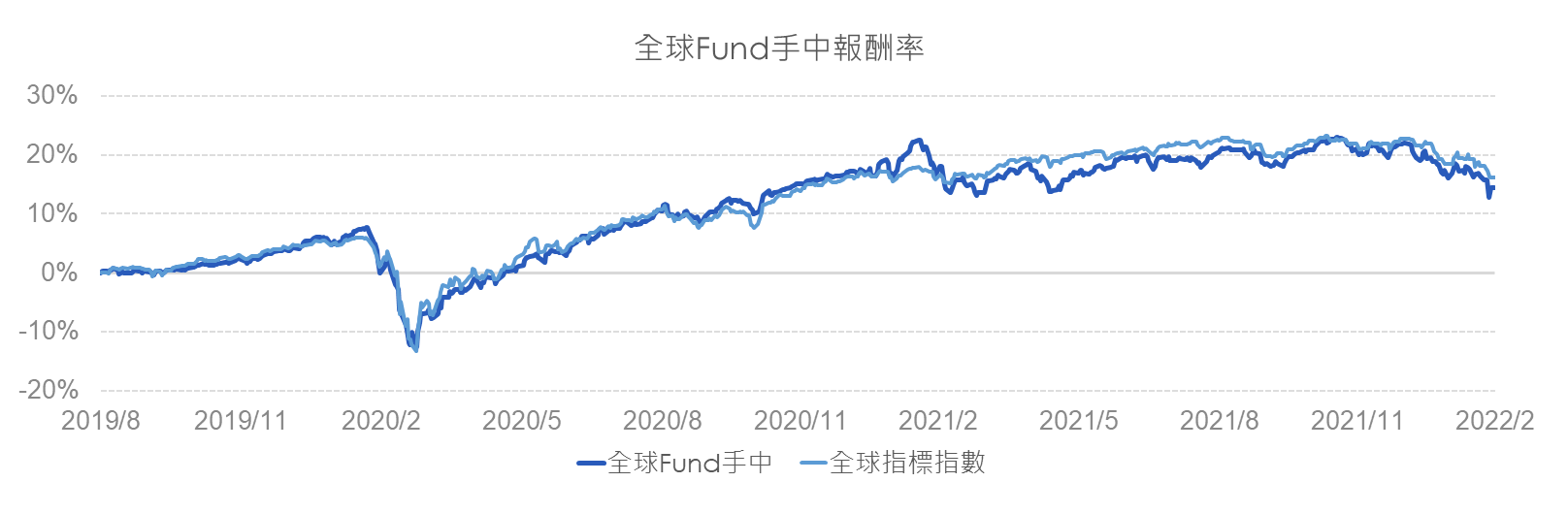

全球Fund手中:截至二月底,投資組合年初至今累積下跌7.3%,低於指標指數的-6.5%。主要跌幅來自全球大型成長股票類別,相關標的基金下跌9.4%。受市場預期聯準會升息及俄烏戰爭影響,債券部位受到波及,其中全球新興市場債券類別跌幅最重,相關標的基金下跌6.3%。

| 年初至今 |

三個月 |

六個月 |

一年 |

兩年 |

成立至今 |

| -7.3% |

-5.6% |

-6.3% |

-3.6% |

+13.4% |

+14.5% |

投資人因不同時間進場,將有不同之投資績效,過去績效亦不代表未來績效之保證。指標指數:45% MSCI 世界指數 + 45% 彭博巴克萊全球綜合債券指數 + 10% 彭博巴克萊短期 1-3 個月總報酬指數。

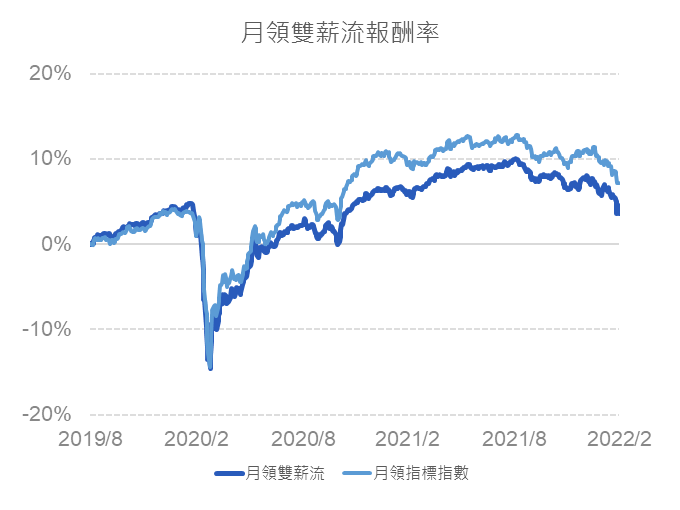

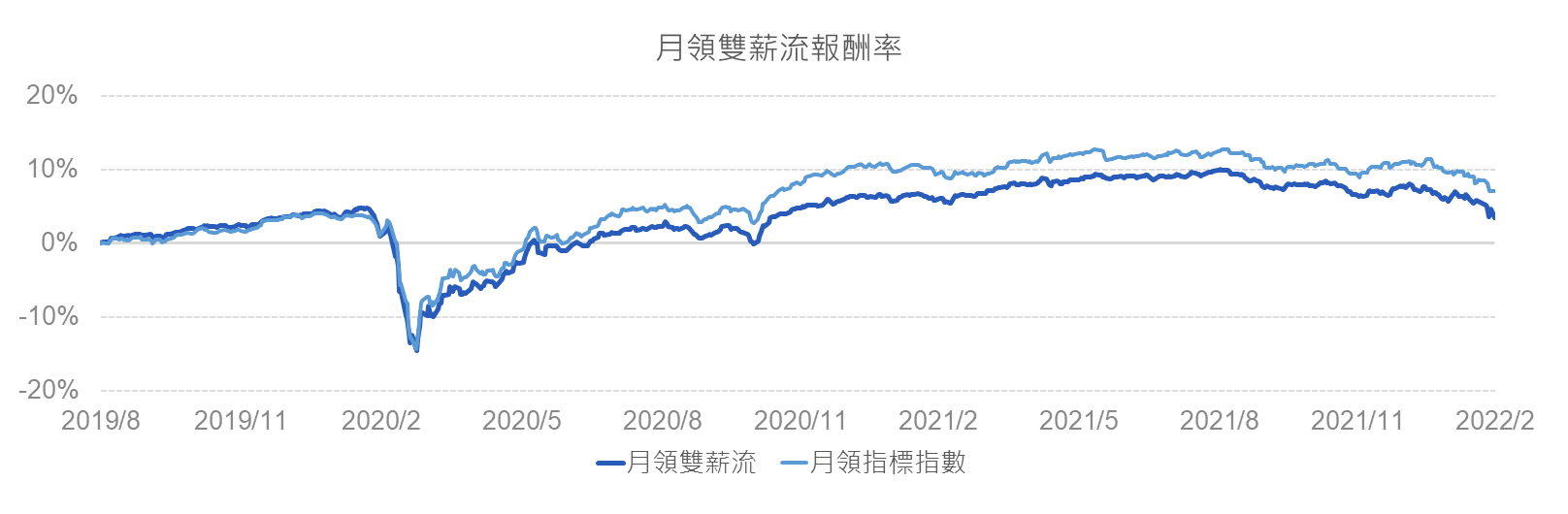

月領雙薪流:截至二月底,投資組合年初至今累積下跌4.5%,略低於指標指數的-4.1%。主要跌幅來自全球股票收益,及新興市場中期混和債券類別,相關標的基金分別下跌7.6%、9%。截至一月底,投資組合過去一年收益率為6.58%,高於指標指數的3.20%,最大貢獻來自新興市場中期混和債券、美元高收益債券及全球新興市場債券類別。

| 年初至今 |

三個月 |

六個月 |

一年 |

兩年 |

成立至今 |

| -4.5% |

-2.9% |

-6.5% |

-2.6% |

+2% |

+3.5% |

投資人因不同時間進場,將有不同之投資績效,過去績效亦不代表未來績效之保證。指標指數:45% 彭博巴克萊全球綜合債券指數 + 30% 彭博巴克萊全球高收益債券總回報指數(未避險)+ 25% MSCI 全世界高股利收益指數。

資料來源:美盛投顧。年化配息截止日2022/1/31。指標指數:45% 彭博巴克萊全球綜合債券指數 + 30% 彭博巴克萊全球高收益債券總回報指數(未避險)+ 25% MSCI 全世界高股利收益指數。

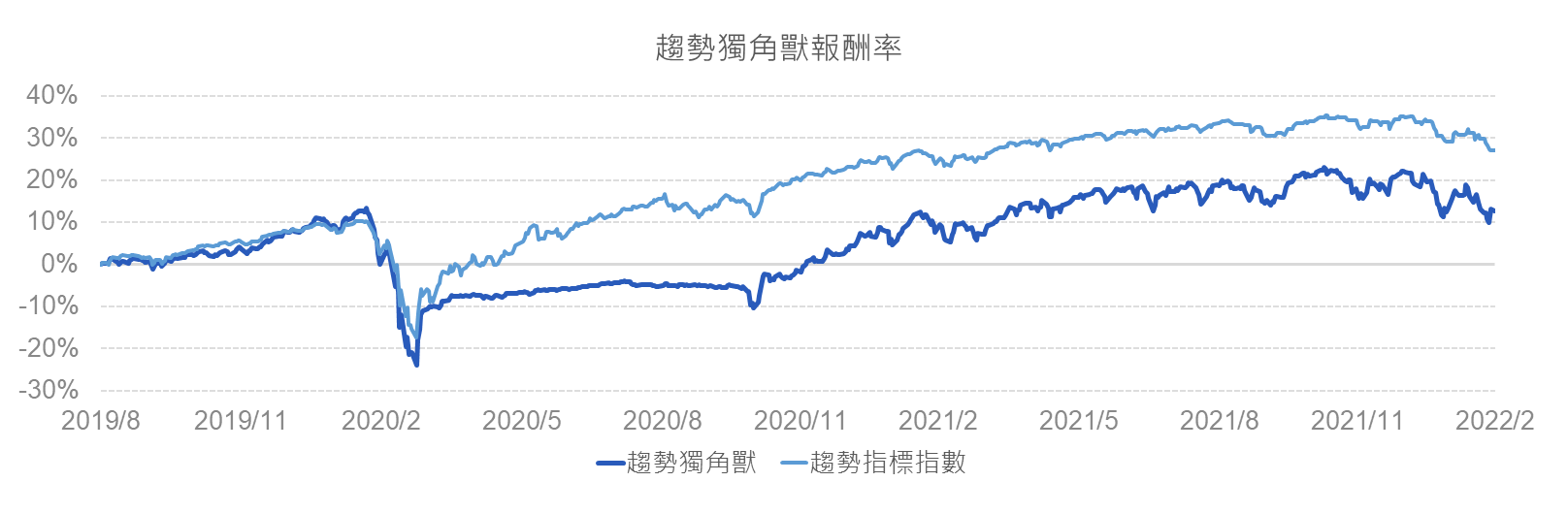

趨勢獨角獸:截至二月底,投資組合年初至今累積下跌9.1%,低於指標指數的-8.1%。能源產業為主要貢獻來源,相關標的基金上漲18.3%,但遭科技、消費品及服務產業跌幅所抵消,標的基金分別下跌15.1%、12.86%。

| 年初至今 |

三個月 |

六個月 |

一年 |

兩年 |

成立至今 |

| -9.1% |

-3.1% |

-6.5% |

+3.1% |

+10% |

+12.6% |

投資人因不同時間進場,將有不同之投資績效,過去績效亦不代表未來績效之保證。指標指數:70% MSCI 所有國家世界指數 + 30% 彭博巴克萊美國綜合債券指數。

亞洲佈局通:加速緊縮抑制通膨的擔憂,導致風險性資產出現修正,多數亞洲風險性資產同步下跌。截至二月底,投資組合年初至今累積下跌6.7%,低於指標指數的-5.6%。大中華股票類別雖然受惠中國降息刺激,但仍不敵市場沉重賣壓,跌幅最重,相關標的基金下跌10.9%;亞太不包括日本股票、亞洲股債混合類別同受拖累。亞洲債券類別持續受到利率走升,與中國地產商債務問題干擾而下跌。

| 年初至今 |

三個月 |

六個月 |

一年 |

兩年 |

成立至今 |

| -6.7% |

-6.1% |

-11.9% |

-11.2% |

+14.2% |

+17.2% |

投資人因不同時間進場,將有不同之投資績效,過去績效亦不代表未來績效之保證。指標指數:50% MSCI 全亞洲不含日本指數 + 50% JPMorgan 亞洲美元信用指數。

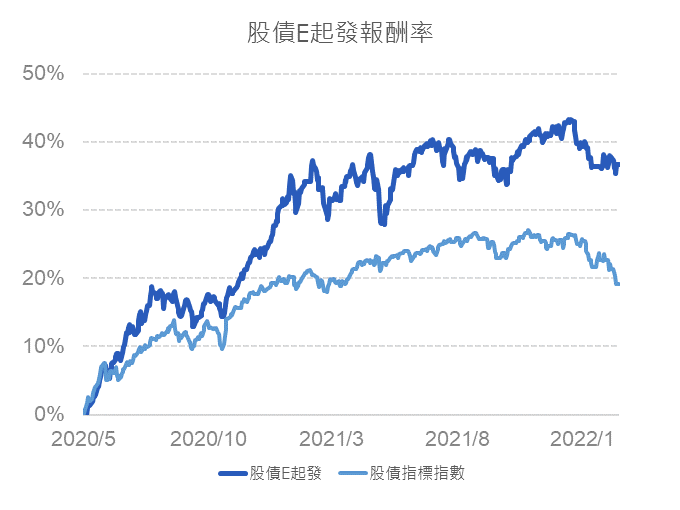

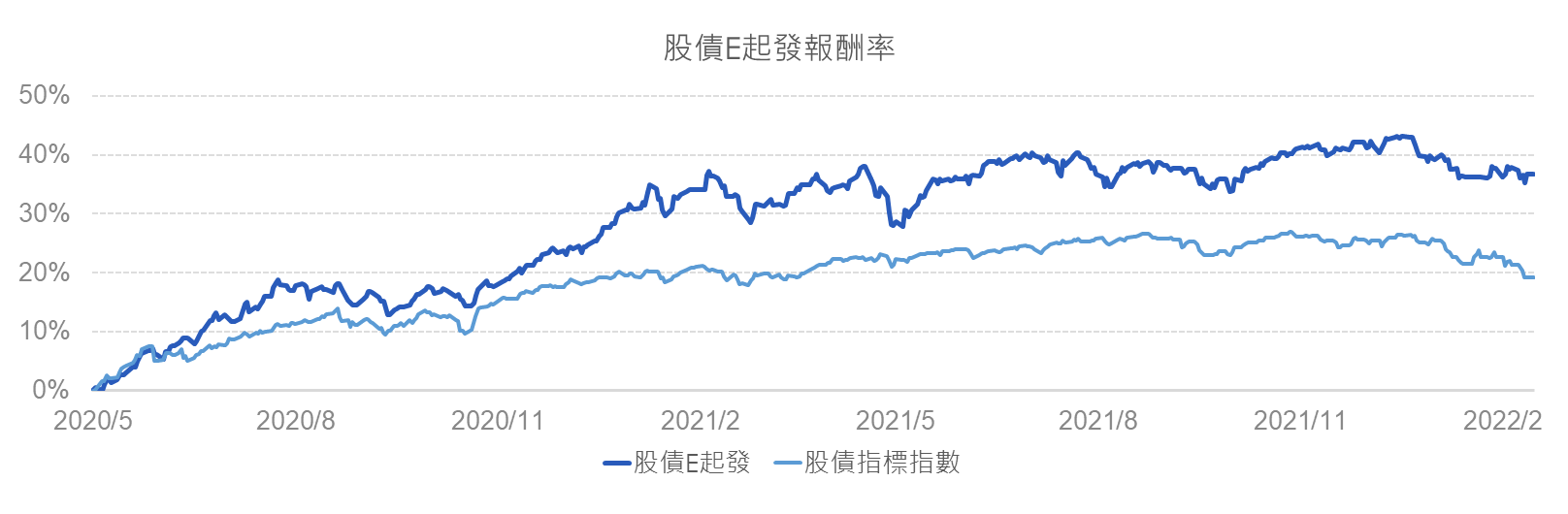

股債E起發:市場擔憂聯準會或因通膨壓力不得不更快、更多次升息因應,導致全球股市重挫。截至二月底,投資組合年初至今累積下跌6.2%,高於指標指數的-7.2%。台股隨全球股市下跌,台股及台股比重較高的穩健平衡型類別同步修正。中國股票則因地產開發商流動性疑慮,及政策壓力而持續回弱。市場預期貨幣政策緊縮,對公債價格造成壓力,公債殖利率一度觸及疫情以來新高,拖累所有債券資產下跌,保守平衡型在股票、債券同呈下跌的環境下,難有表現空間。

| 年初至今 |

三個月 |

六個月 |

一年 |

成立至今 |

| -6.2% |

-4.3% |

-1.9% |

+3.7% |

+36.7% |

投資人因不同時間進場,將有不同之投資績效,過去績效亦不代表未來績效之保證。指標指數:50% MSCI 世界指數 + 50% 彭博巴克萊全球綜合債券指數。

永續新趨勢:截至二月底,投資組合年初至今累積下跌10.9%,低於指標指數的-7.8%。主要負報酬來自全球大型增長型股票、美國股票及全球大型均衡型股票組別,因為科技股佔比高,而受挫較重,相關標的基金約下跌15%。市場預期聯準會將加速貨幣政策轉向,債券基金部位持續承壓,相關標的基金下跌約4%。

| 年初至今 |

三個月 |

六個月 |

一年 |

成立至今 |

| -10.9% |

-10.3% |

-11% |

-3.1% |

-2.5% |

投資人因不同時間進場,將有不同之投資績效,過去績效亦不代表未來績效之保證。指標指數:65%MSCI 世界指數 + 25%彭博巴克萊全球綜合債券指數 + 10% 彭博巴克萊短期 1-3 個月總報酬指數。