一、原物料超級循環要來了嗎?

如同生產力循環、美元循環,原物料價格同樣具有成長、趨緩、衰退、復甦的循環走勢。根據加拿大央行的相關研究(註 1),「超級循環」主要來自於大規模工業化、城市化所帶動的長期需求,加上供給調整滯後或是反應時間過長,使得原物料價格呈現持續性(超過一般景氣循環 7 ~ 10 年的週期)高於 / 低於長期趨勢。

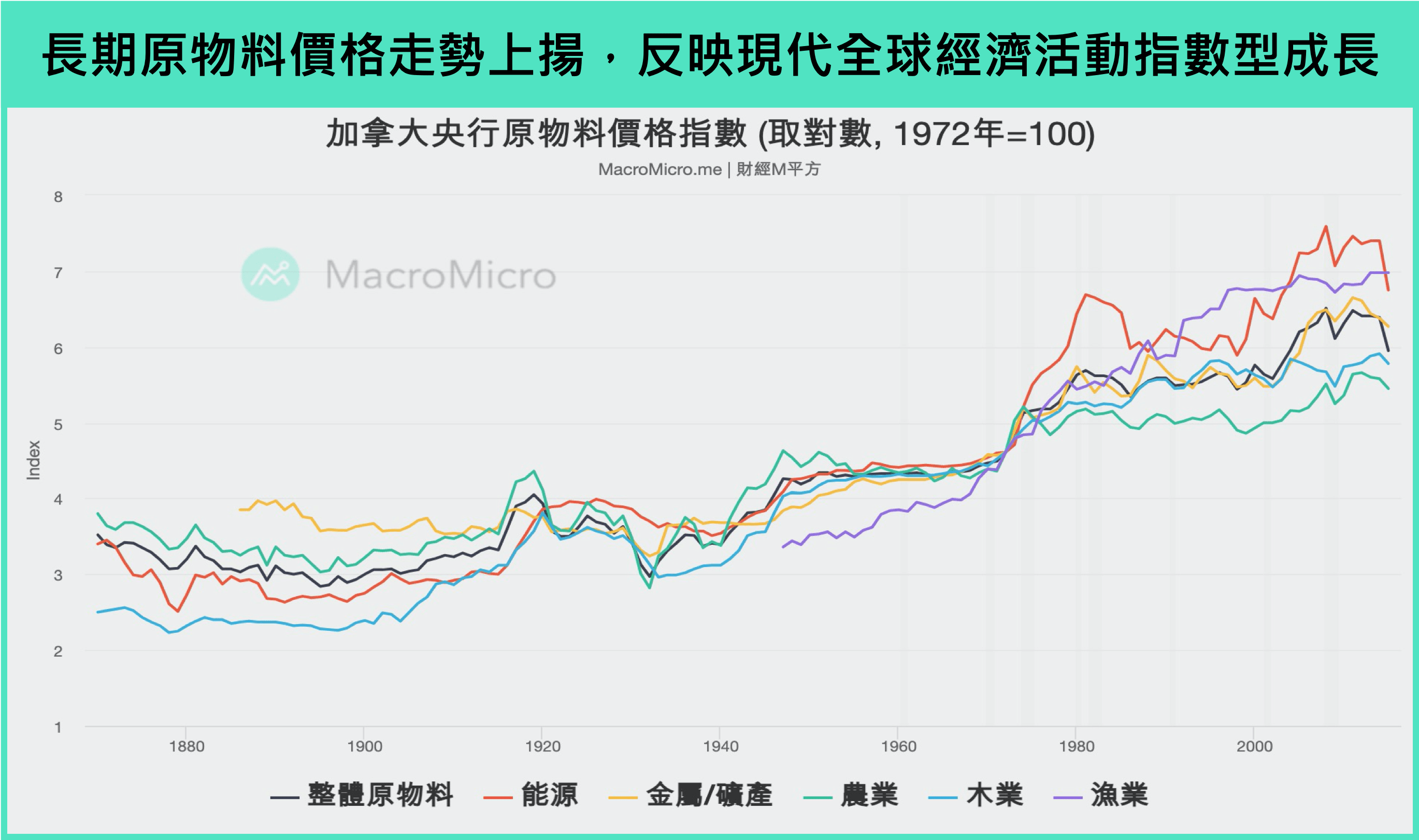

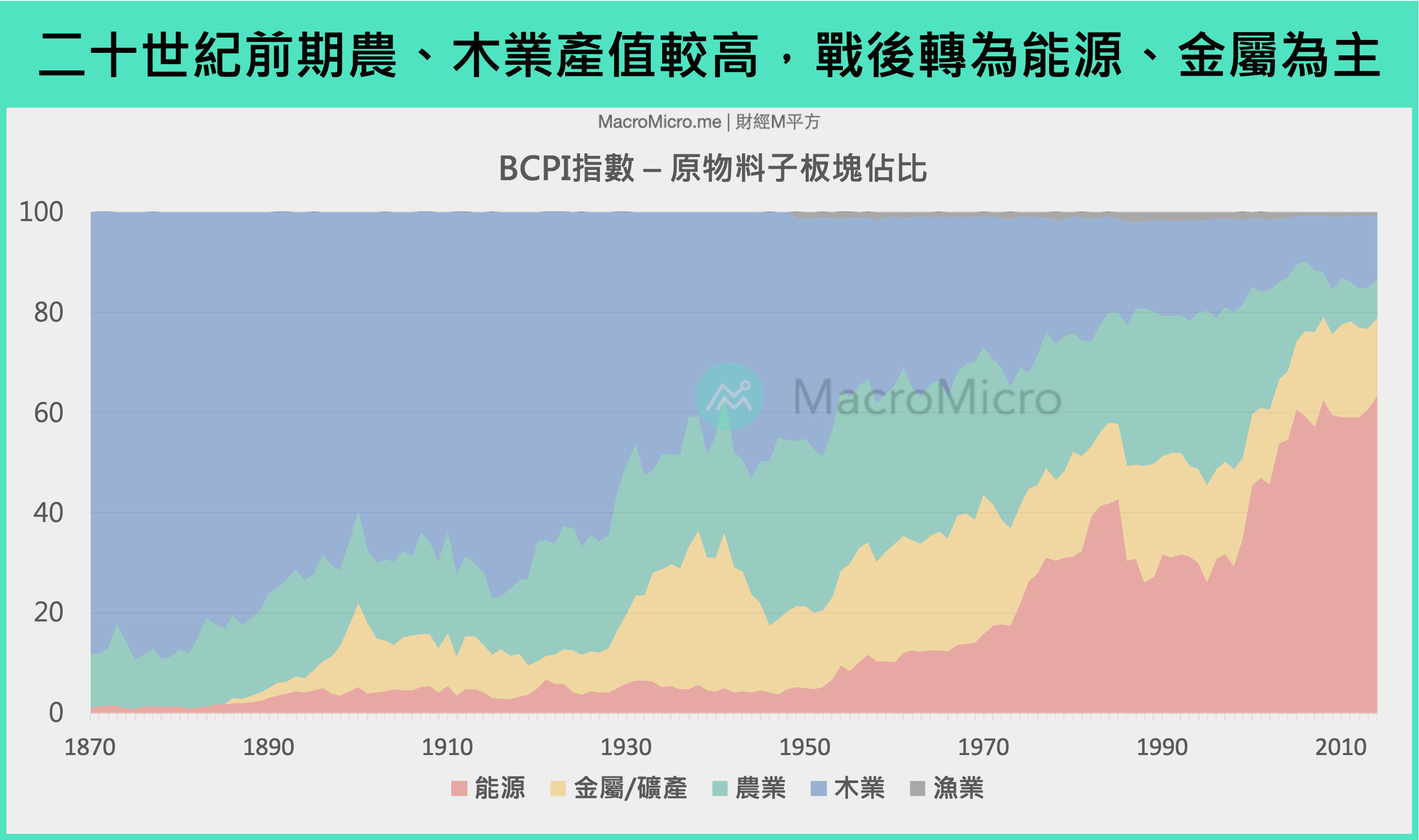

有鑒於原物料走勢的循環週期可能橫跨數十年,但多數能源、貴金屬期貨商品要到上個世紀 70 年代後才先後誕生,所以必須用更長時間的歷史資料佐證「超級循環」的真實性,加拿大統計局(註 2)因此彙整過去近 150 年的商品價格走勢,依照五大子項目 - 能源、金屬 / 礦產、農業、木業、漁業的生產價值作為權重,改良原先僅回溯到 1972 年的「加拿大央行原物料價格指數」(Bank of Canada Commodity Price Index, BCPI),從權重變化來看,可以發現每一段時期主導原物料超級循環的商品皆不同,而在過去一個世紀多以來,我們也可以看到四次明顯的原物料超超級循環。

註 1:Büyükşahin, B., Mo, K. and Zmitrowicz, K., 2016. Commodity Price Supercycles: What Are They and What Lies Ahead?)

註 2:Economic Analysis Division, Statistics Canada, 2017. A Long-run Version of the Bank of Canada Commodity Price Index, 1870 to 2015

資料來源:加拿大統計局

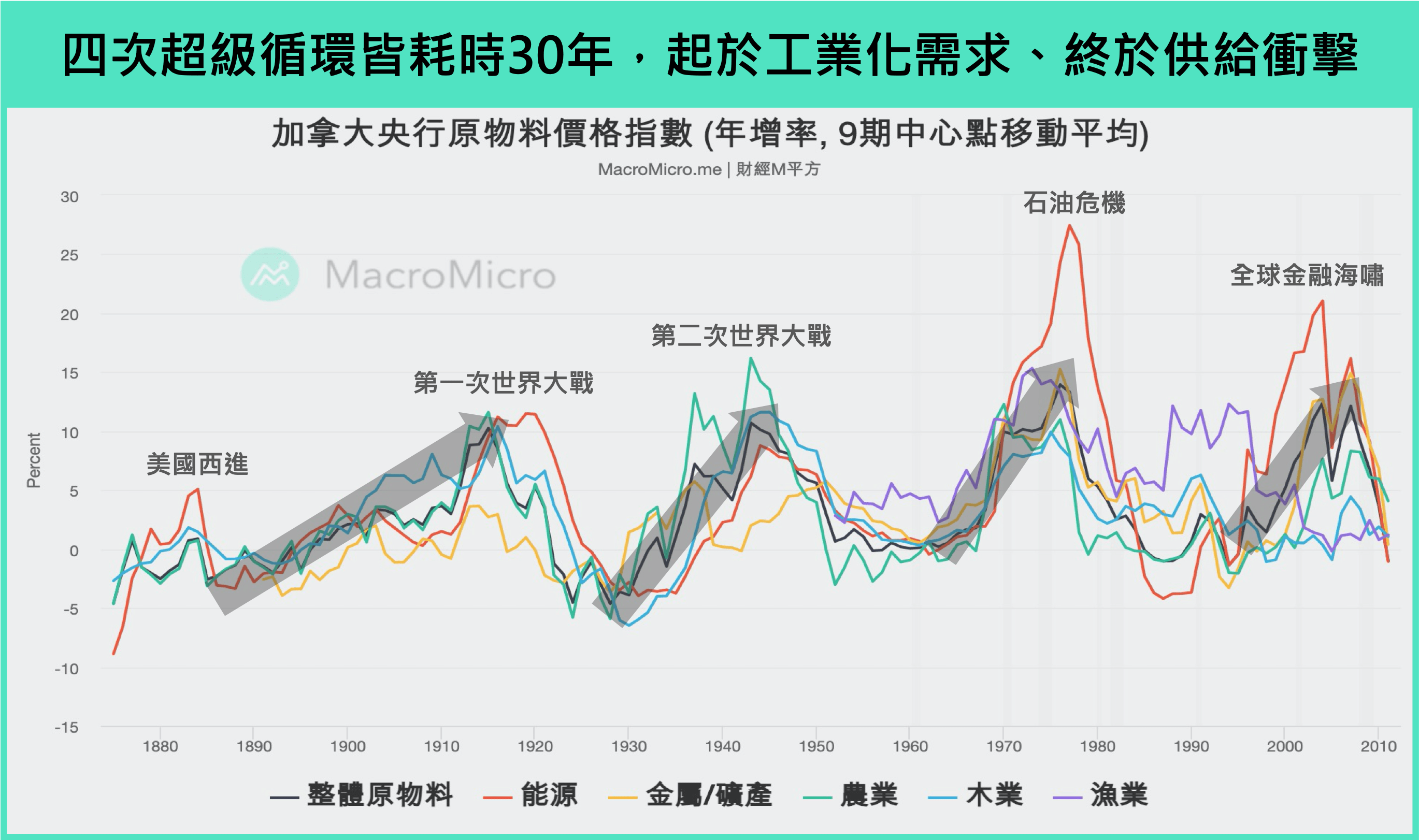

我們計算 BCPI 指數的年增率,再透過移動平均(9 期中心點移動平均, CMA9)平滑,發現歷史上至少有過四次原物料超級循環,每次循環(牛市+熊市)的長度平均大約為 30 年(分別為 34、27、37、25)。有趣的是,四次原物料多頭的上升週期皆與生產力循環大致錯開,分別為:

1.1898~1917 年:美國本土展開西進運動後,大規模移民湧入西部地區,政府開始引入運河、鐵路建設,加上石油、煤炭、鐵礦等資源的發現,鋼鐵、石油、汽車工業迅速發展,直到一戰時軍備物資需求暴漲、原物料價格漲勢才走到高峰。

2.1933~1947 年:1929 年開始的經濟大蕭條重創民間需求、價格觸底,但隨後興起的貿易保護主義、各國軍備競賽、二戰嚴重破壞歐亞大陸工業設施,使得原物料價格再度重返上升軌跡。

3.1971~1980 年:戰後重建時期,歐洲推行「馬歇爾計畫」振興經濟,日本也大力發展鋼鐵、汽車、家電、半導體等產業,全球需求穩定成長,並在 70 年代的兩次石油危機中達到物價通膨高點。

4.1999~2011 年:千禧年後,中國加入世界貿易組織(WTO),龐大需求再度刺激原料價格飛漲,最終在 2008 年金融海嘯前夕的投機性資金行情達到高點。2011 年後,中國面臨產能過剩、不得不進行產業結構調整,原物料市場自此沈寂近十年。

資料來源:加拿大統計局

二、為何去年至今原物料漲幅極大?

原物料板塊在過去一年呈現強勁復甦態勢,多數商品價格恢復至疫情前水準、觀察 IMF - 初級原物料價格指數,從去年4月最底的基期至今,漲幅高達 +97%。為何沈寂已久的原物料板塊能夠走出這一波強勢復甦行情?我們認為主要有三大因素:(1) 需求復甦 ; (2) 供給緊張 ; (3) 貨幣寬鬆造成美元弱勢:

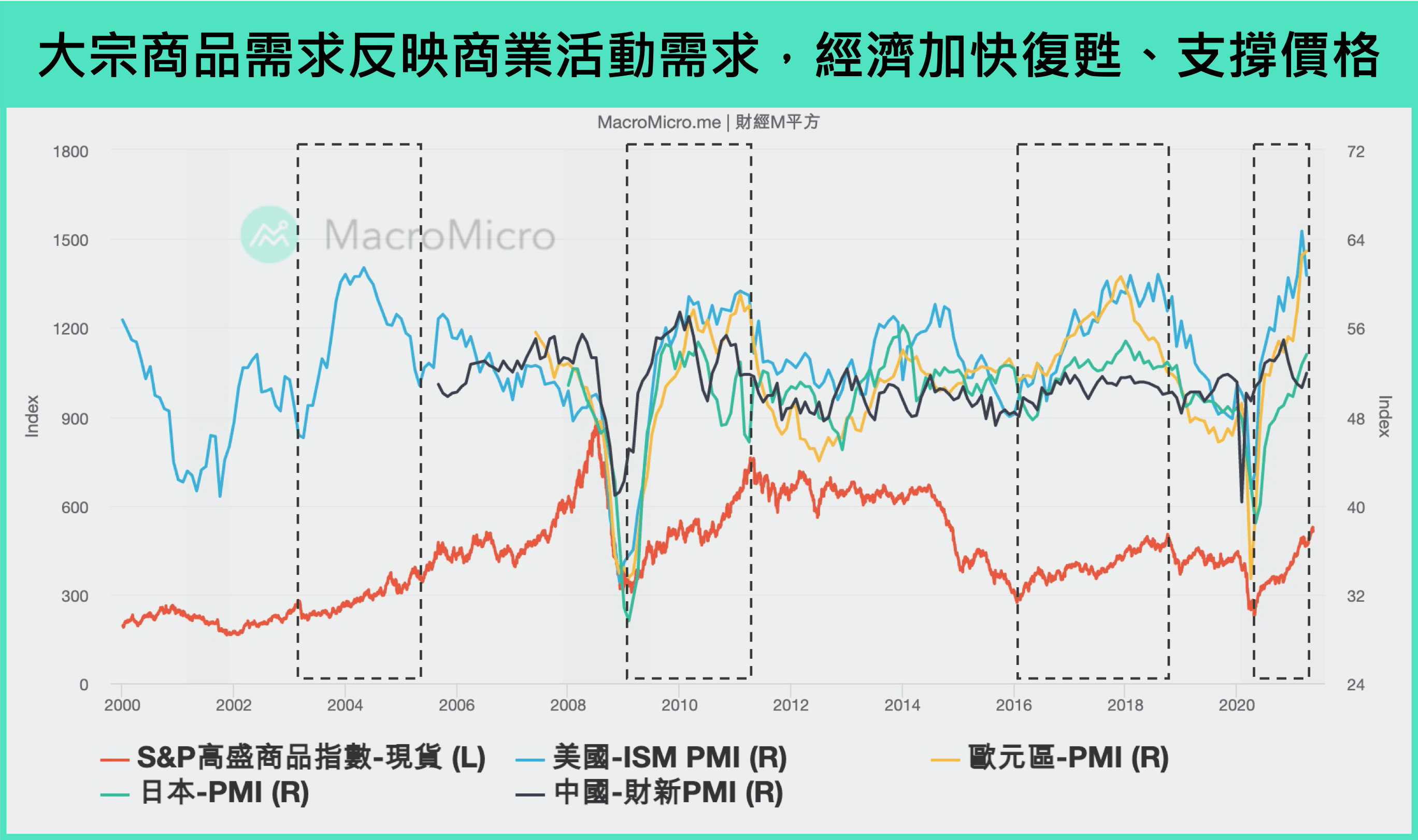

(1) 大宗商品需求與全球經濟活動息息相關,尤其在經濟復甦段

如同 2003 ~ 2005 年 / 2009 ~ 2011 年 / 2016 ~ 2017 年以及現在,當經濟歷經衰退後的復甦,生產鏈上各節點開始消耗原材料,對於能源、工業金屬、鋼鐵 等物資便衍生出報復性需求,此時跌深的原物料價格重新獲得青睞,而當下的供應商更因先前在衰退時期尚未復原,產能吃緊,即更容易出現市場供不應求、拉動原物料價格的狀況。本次便是因為疫情過後的復甦,在全球報復性消費下,原物料價格快速走揚。

(2) 各類大宗商品皆面臨短期供給端緊張/h3>

而在供給方面,除了各大區域受疫情影響產能尚未恢復下,原油市場受惠第一季時 OPEC+ 與沙特自願減產的支撐 ; 以及去年反聖嬰現象、乾旱危機衝擊農產品供給 ; 南美智利銅礦輪番面臨疫情、罷工隱憂 ; 四月中國唐山祭出限產禁令,鋼鐵價格飆漲 ; 更不用說,缺船、缺工、缺櫃、塞港等問題所造就的航運業牛市。

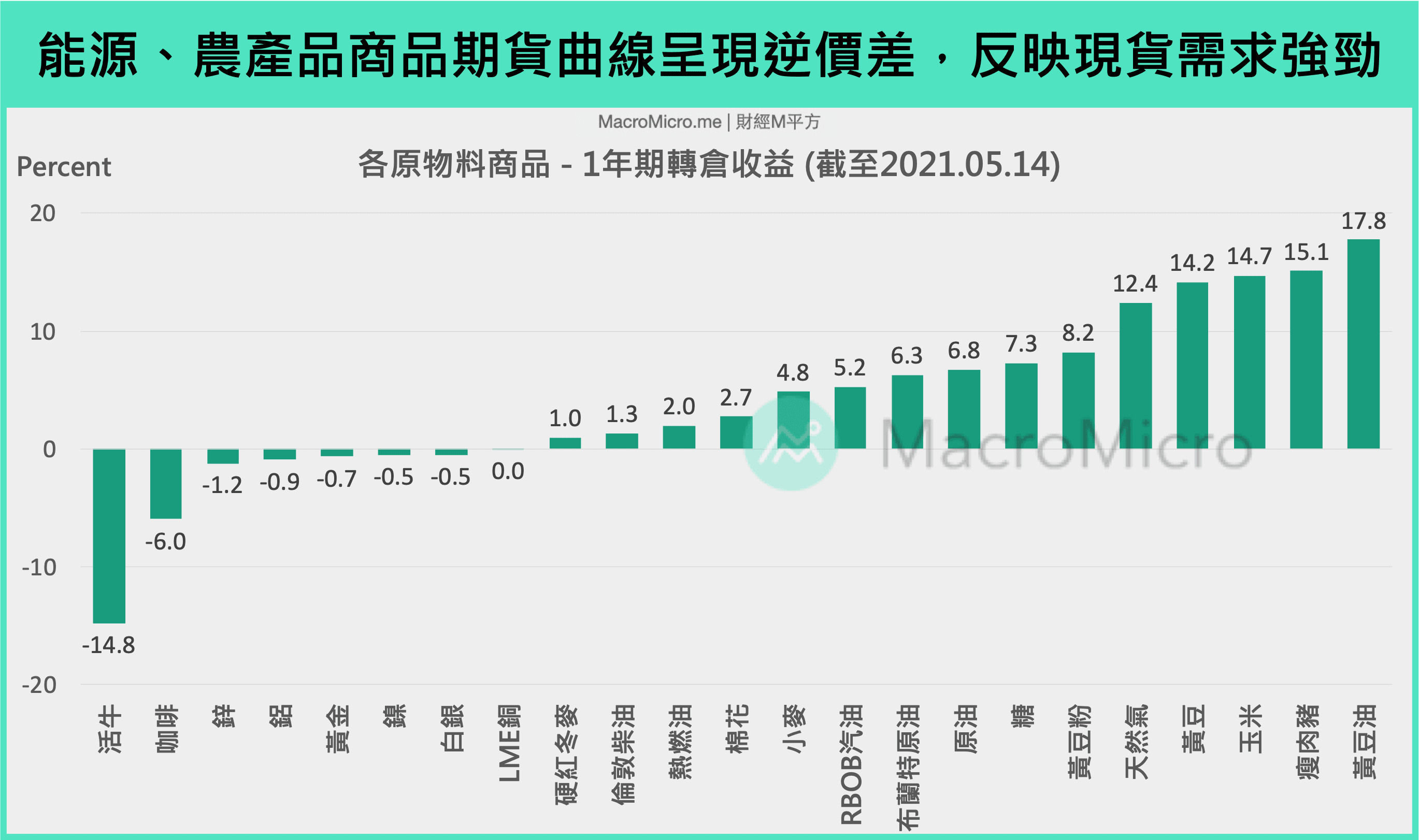

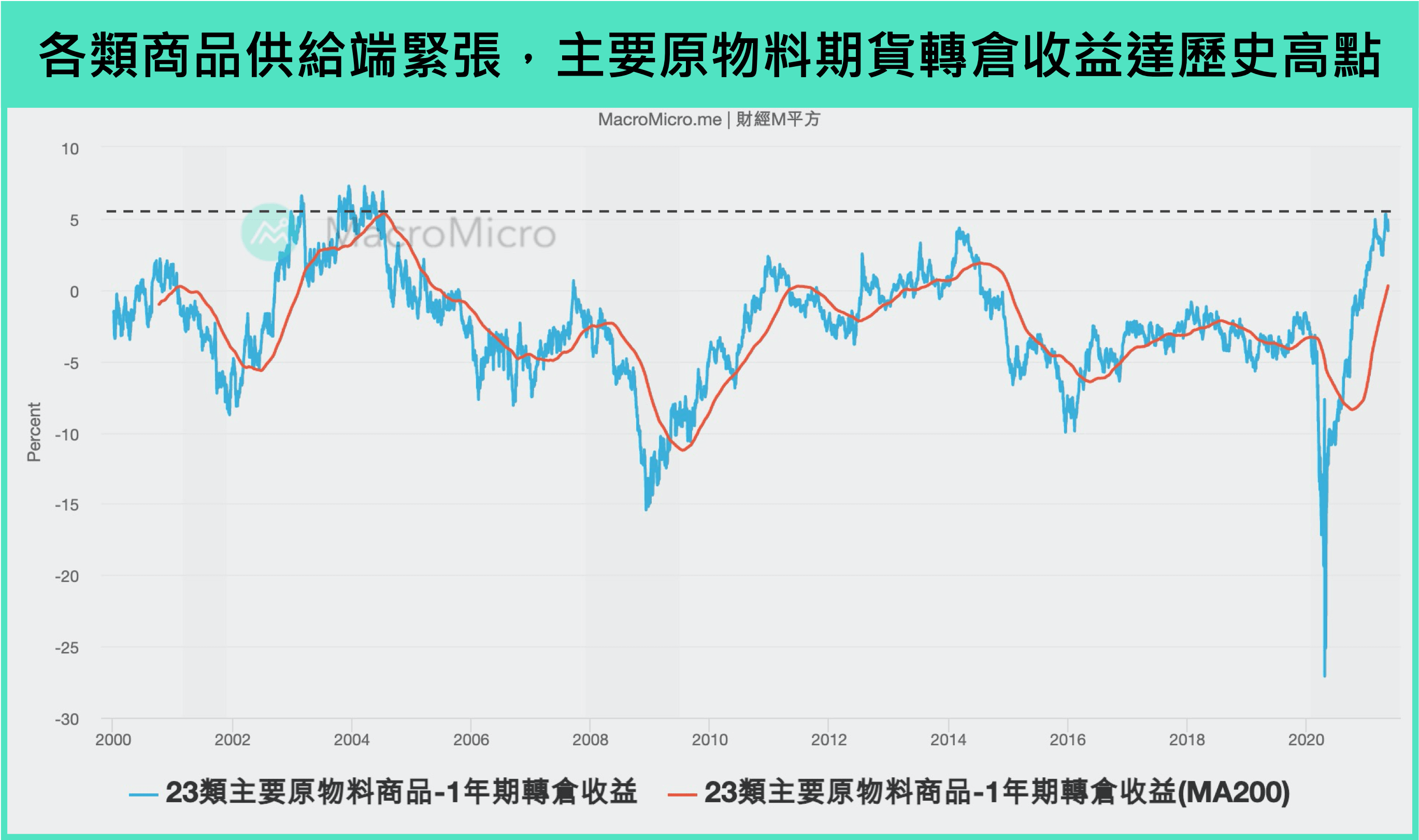

觀察 23 類主要原物料期貨商品的 1 年期「轉倉收益」(Roll Yield,又稱滾動收益,主要影響因素包括 正逆價差、儲存成本、融資成本)的平均值,可以發現今年第二季正處於 2003 年以來的歷史高點,其中 原油、成品油、農產品等商品皆存在逆價差(近月合約價格 > 遠月合約價格)現象,顯示多數原物料現貨需求強勁。

資料來源:Bloomberg (截至2021.05.14)

資料來源:Bloomberg (截至2021.05.14)

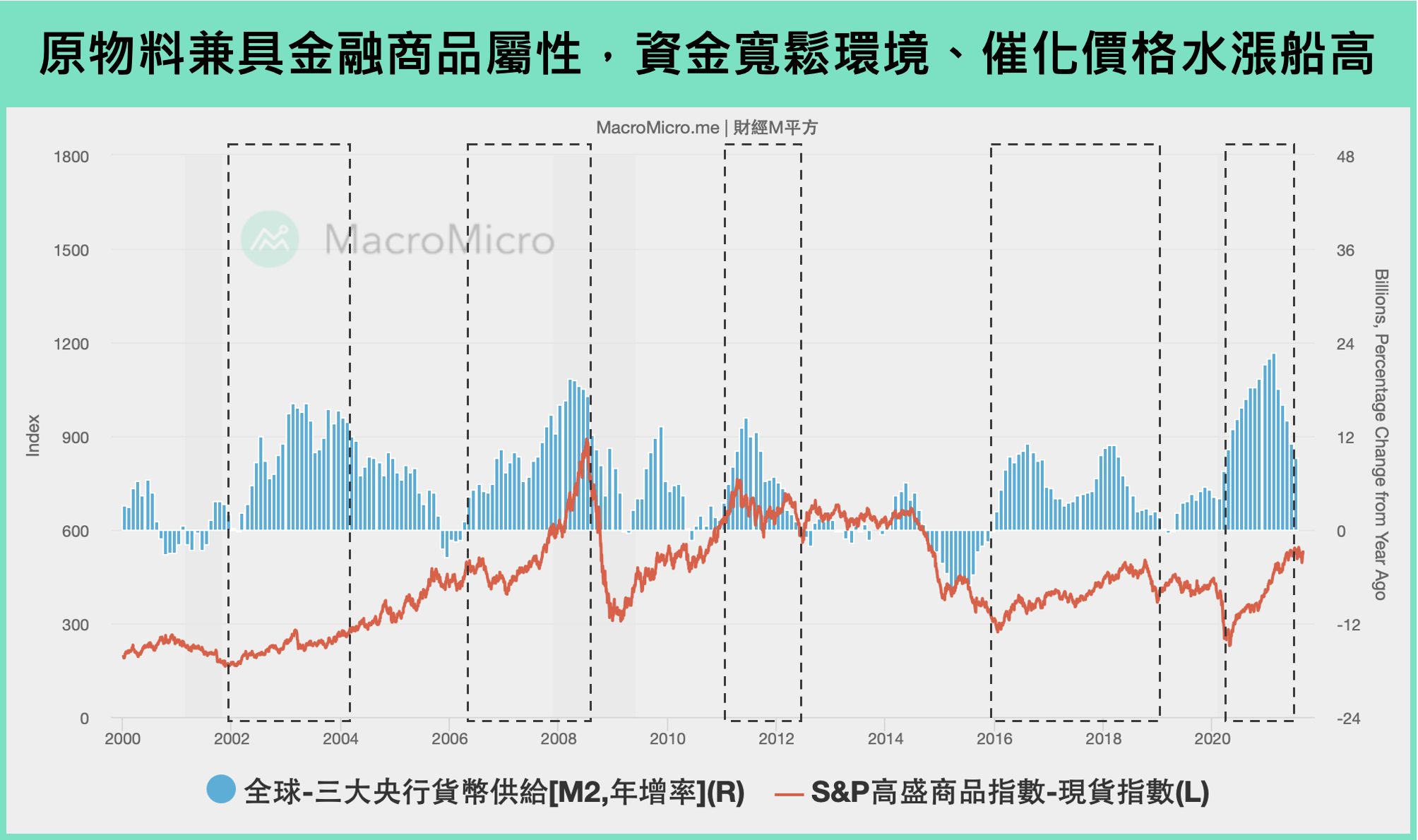

同時,貨幣寬鬆環境使得資金湧入原物料市場,催化商品價格水漲船高。過去 20 年以來,當美歐日三大央行 M2 貨幣供給年增率處於正值或上行階段,顯示市場流動性充沛、S&P 高盛商品指數也同步走強 ; 而當年增率高檔轉弱或是翻負,原物料價格則面臨回檔修正壓力。而去年 Q2 後全球央行加大貨幣寬鬆力道,帶動 M2 在今年上半年雙位數成長,持續支撐商品價格高檔。

三、結論

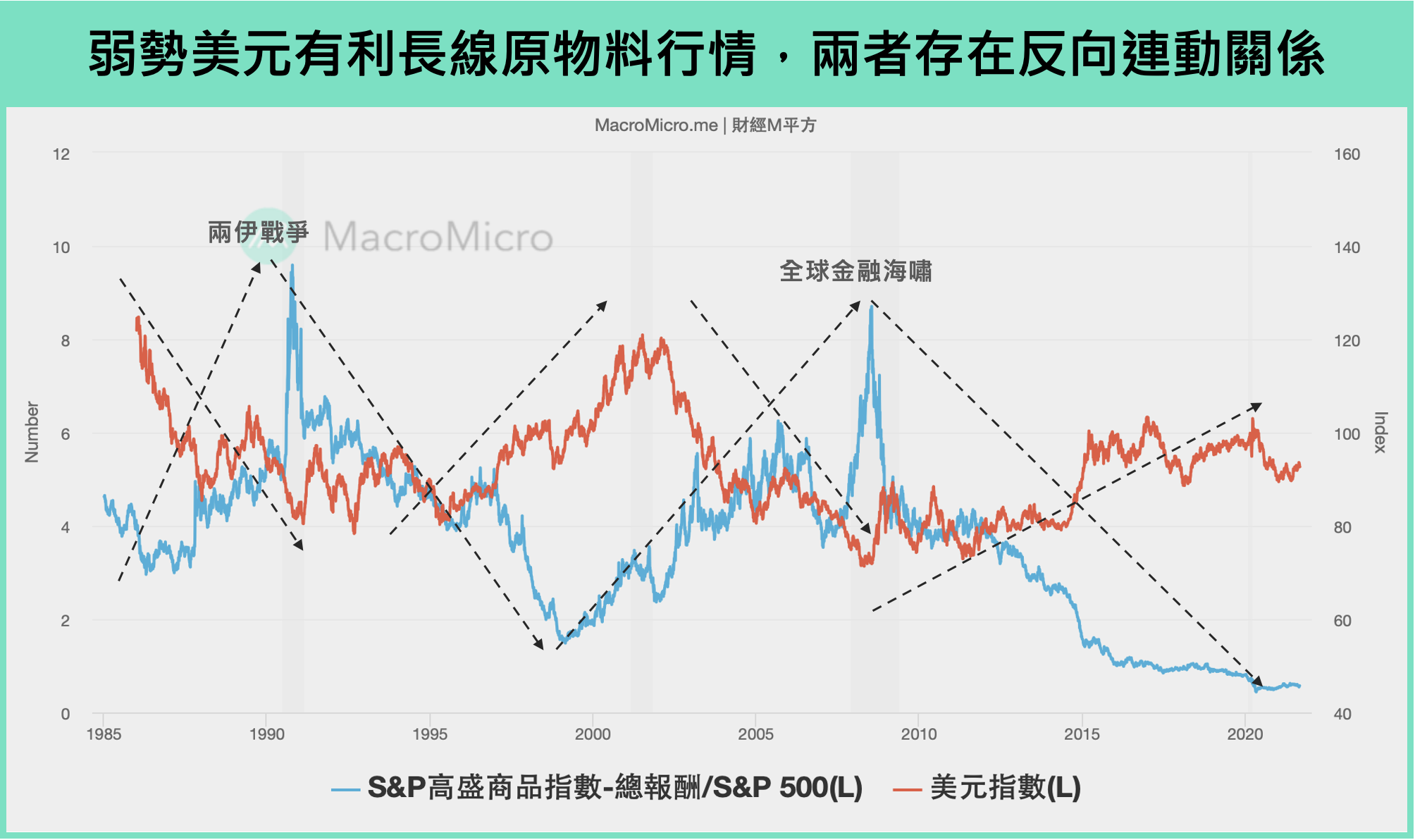

綜合來看,疫情後至今年上半年,製造業需求復甦、短期供給緊張、弱勢美元、資金動能充沛等因素的支撐下,原物料板塊自去年底後處於上升循環週期,大宗商品市場交投熱絡,景氣循環概念股、週期性類股重新獲得資金青睞,甚至引發市場對於「原物料超級循環」是否已經到來的猜想。

然而隨時序進入 Q3,OPEC+的意外增產、全球央行貨幣政策逐漸朝向 QE 退場轉向、帶動疫情以來強勢復甦的商品製造業於近期皆看到數據未再創高,各大原物料價格轉入高檔震盪,本次原物料行情是否為超級循環,將在下篇進行分析。