在秒懂景氣循環下的資產配置!股、匯、債、原物料的投資時點!(上篇)中,簡單解釋何謂景氣循環,而接下來就是將資產配置的概念結合景氣循環,掌握「總經基本面+景氣循環」的投資技巧!

所謂的資產配置,就是決定資金如何在不同的資產種類中進行分配、調整,而資產配置搭配景氣循環就是動態的資產配置。普遍而言,投資商品可以分成四大種類:權益(如:股票、ETF)、固定收益、現金(外匯、存款)、最後是原物料(如 : 原油、黃金、鋼鐵、銅礦、農產品)。

而基金投資作為市場常見的投資方式, 也有相對應的基金種類可供選擇,如股票型基金、債券型基金、貨幣型基金、原物料基金,因此景氣循環下的資產配置邏輯同樣也可應用在基金投資上面!

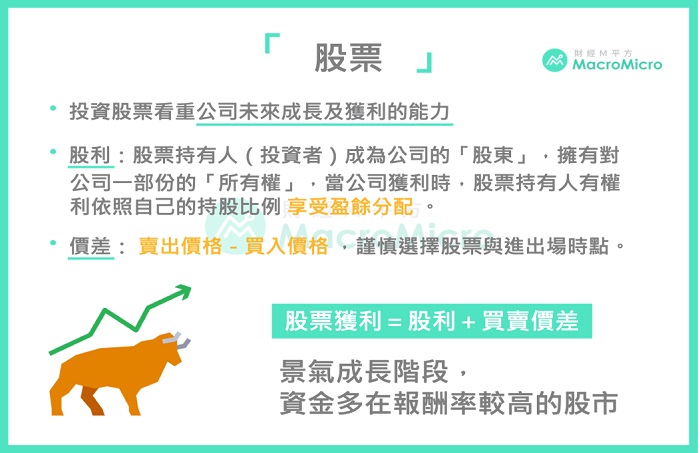

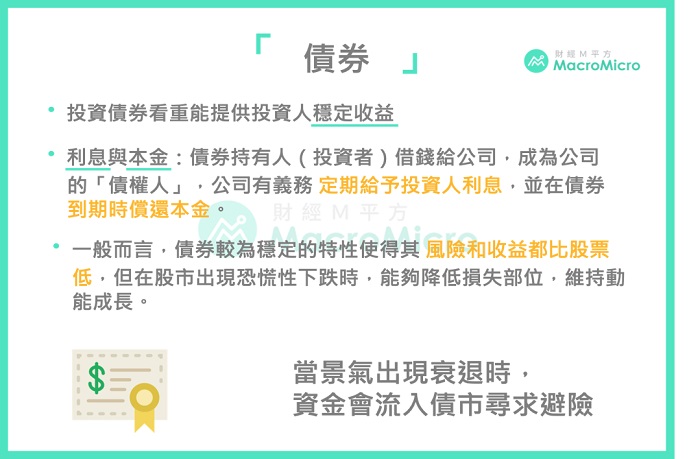

股票和債券分別是資本市場中最重要的「籌資」以及「投資」工具,對於企業而言,公司可以利用發行股票或債券來進行籌措資金。

如果是透過發行股票,則股票持有人(投資者)成為公司的「股東」,擁有對公司一部分的「所有權」,公司獲利時,可以享受股利分配;如果是透過發行債券,則債券持有人 (投資者)就像是借錢給公司一般,成為公司的「債權人」,公司有義務定期給予投資人利息,並在債券到期時償還本金。我們可以說,投資股票看中的是「公司未來成長及獲利的能力」;債券則是可以提供投資人「穩定收益」。

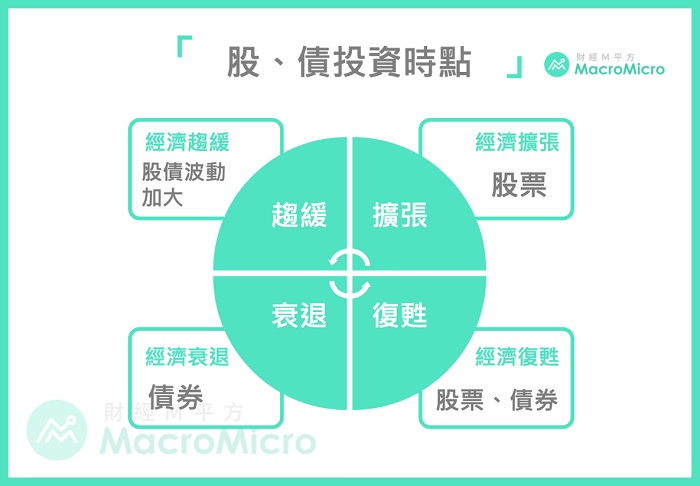

那麼,投資人究竟該怎樣在正確的時間點,分配股、債的投資配置呢?以下是根據景氣循環4個階段,解釋投資人該如何選擇股、債:

擴張期-資金選擇離開債市,轉往報酬高、風險高的股市,因此「股優於債」。

趨緩期-股市、債市的波動程度加劇,股市、債市皆須審慎操作,而當衰退期特徵逐漸顯現時,可增加債券持有部位。

衰退期-公司獲利大幅下滑,股票價格大跌,資金轉向避險性商品,債券需求提升。

復甦期-消費及投資逐漸回穩,復甦的景氣也有利股市上漲,股債齊漲。

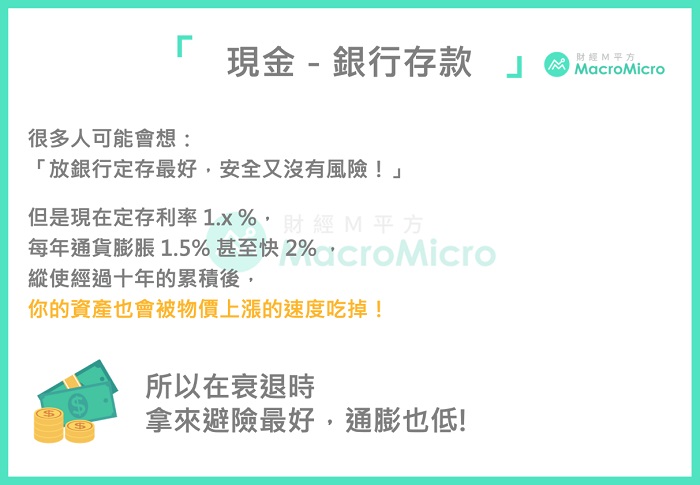

「現金」顧名思義是最保本的商品,存在銀行裡,不管怎麼波動,都有利息可拿,本金也不會不見。

最需擔憂的便是「通膨怪獸」,所以在衰退期時增加現金比重,拿來避險最好,通膨也低!但是,如果考慮到不同的外匯市場,那又是另一門學問了。如你若是在衰退時,把錢拿去存在巴西的銀行,那可能會虧損 40% 這樣的獲利喔!

由於每個國家有其影響經濟的重點,各國外匯也有不同的特性,以下將逐一介紹四大外匯種類:

政策型貨幣-身為世界主導性的國家,國家政策經常被市場關注,因此,該國貨幣受國家政策影響很深。如:美元、英鎊、歐元。

避險型貨幣-當市場波動或突發事件時,投資者就會將自己手中握有的資產換成該類型的貨幣,以防最後無法還出融通的資金。如:日圓。

貿易型貨幣-這些國家的出口好轉,外匯就容易升值,反之亦然。如:台幣、韓元、東南亞幣。

原物料型貨幣-原物料類型貨幣基本上在該國的出口中,都可以找到一個主要的出口商品,所以原物料的需求(報價)會直接影響到該國貨幣。如:澳幣、加幣。

了解觀察主要國家外匯的基本常識後,接下來就必須搞懂投資外匯所需了解的指標與因素,其中包含了景氣情勢、政策導向、國際收支、重要政經消息和市場對該國的貨幣(避險)需求.

貨幣作為一個國家的交易單位,本身就需要有經濟面作為支撐。因此當經濟面良好時,自然可以有較好的匯率(升值);其他和政策、經濟層面相關的數字,都有可能會造成匯率的波動,例如:貨幣政策轉向、進出口、就業情形、製造業成長…等。若是一個國家出現了重要的政經資訊,足以左右一國的經濟時,那消息面也有可能影響一個國家的匯率以及市場避險需求。例如:總統選舉、法國巴黎恐怖攻擊事件、英國脫歐、中美貿易戰等。

原物料的種類多元,而黃金、原油為市場最關注的兩大商品,因此就來好好解析這兩大商品的適合投資時機。

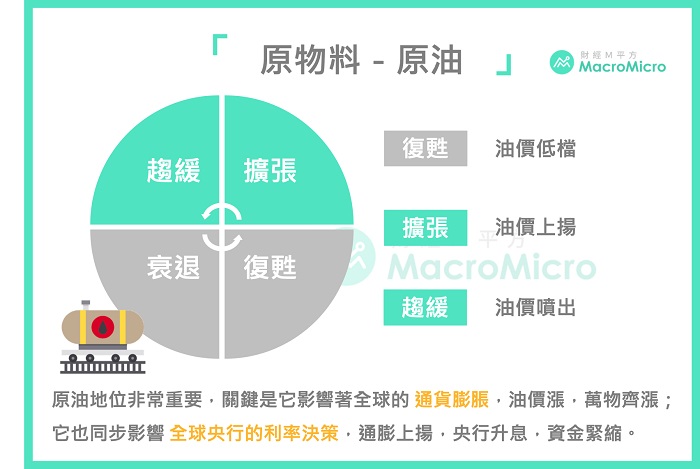

由於原油作為各項商品的重要原料,不但同步影響其他原物料價格和全球通貨膨漲,甚至連帶牽動全球央行的貨幣政策導向,而當全球需求強勁時,通常也是原油價格走升的時候,但因為物價由消費帶動,因此油價容易落後經濟升溫,因此經濟剛起步成長(復甦初期)並不是原油最適合投資的階段,而景氣多頭末端(趨緩),即使經濟成長未如擴張期強勁,但通常會伴隨著原物料價格的噴出,可能是因為企業、個人對於原物料的需求仍然存在,或者是投機者在市場中炒作最後一波的資金潮。整體而言,投資原油適合投資在景氣擴張期和趨緩期的時候。當然,有時還是要注意政經事件所帶來的影響,像2018年川普的能源政策就使當時油價受到壓抑。

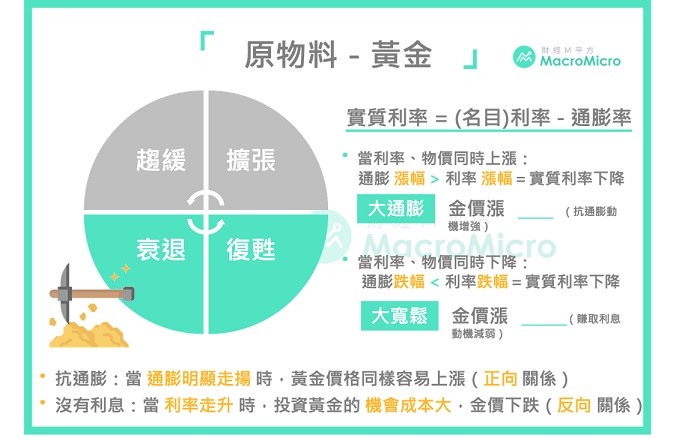

與原油相反,由於黃金具備明顯的避險屬性,因此最適合投資黃金的時間在經濟衰退時,而趨緩期或復甦初期也是相對不錯的投資時間點。主要與黃金的兩個重要特性有關:

(1)抗通膨:當發生通膨時,貨幣容易失去原本的價值,但黃金不會,因此當通膨明顯走揚時,黃金同樣容易容易上漲,(黃金與通膨呈正向)

(2)沒有利息:貨幣存在銀行裡具有利息,較黃金具吸引力,因此當利率走升時,投資黃金的機會成本就會愈大,黃金容易下跌。(黃金與利率呈反向)

而上述兩者時常同時發生,如通膨來時,央行為抑制通膨往往調高利率;而通膨下降時,也時常是寬鬆時期,利率易走跌。但是兩者對於黃金影響不是同一個方向,黃金特性出現拉扯,到底這時候,黃金走勢跟誰有關?這時可以藉由實質利率作為參考指標!

實質利率為(名目)利率扣除通膨率,可反應出真實的利率水準,如前面所述,黃金走勢與利率呈反向,因此當實質利率往下時,投資黃金的時機就會到來,而兩個情形會導致實質利率下降:

(1)通膨漲幅>利率漲幅 : 實質利率下降,金價上漲,通常發生在原物料噴出的趨緩期末端。

(2)利率跌幅>通膨跌幅:實質利率下降,金價上漲,通常發生在央行率先降息的趨緩期,或央行大幅寬鬆的衰退期或復甦初期。

四、結論:使用景氣循環的投資邏輯,掌握財富重分配時刻

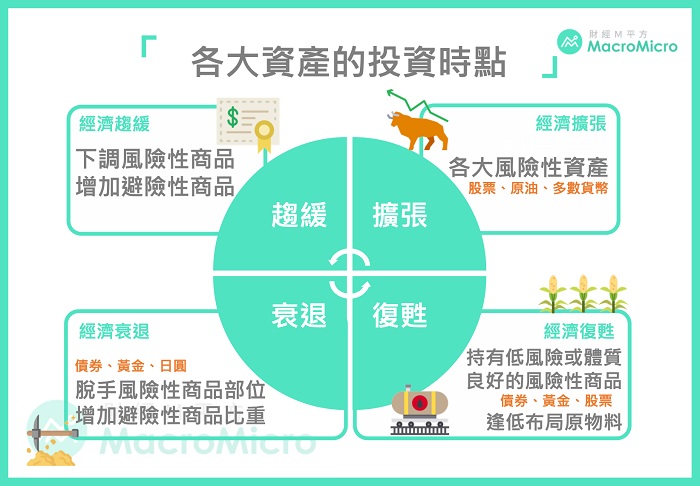

了解完股、匯、債、原物料各自的投資邏輯後,就可以來做一個大統整,依照景氣循環正確進行適當的資產配置:

1.景氣循環第一象限、景氣擴張期 – 經濟成長期,產業輪動之下,公司獲利良好,適合投資風險性商品,例如:股票及股票型基金、原油、大多數貨幣。

2.景氣循環第二象限、景氣趨緩期 – 原物料(原油)、股票在初期仍為可配置的投資標的,但隨著經濟趨緩趨勢愈加明顯,全球的風險性資產都有可能出現一定程度的價格修正,因此在這個階段你需要謹慎下調風險性商品比例,逐步增加避險性商品,如現金、投資級債券及相關基金產品的持有部位。

3. 景氣循環第三象限、景氣衰退期 – 經濟出現衰退,此時需要完全脫手風險性商品,將資金轉向避險性商品,如投資級債券及相關基金產品、黃金、日圓。

4. 景氣循環第四象限、景氣復甦期 – 經濟自衰退逐漸復甦,建議持續持有低風險性的資產,像是投資級債券、黃金。同時逐步買進體質良好的風險性商品,如:股票,而由於此時容易發生「股債齊漲」的情形,因此不論是股票型基金、債券型基金、平衡型基金也都是不錯的選擇。另外,隨著全球需求逐漸回穩,可以逢低佈局原物料。

<< 本篇由財經M 平方授權使用 >>

使用【國泰智能投資】也能輕鬆做到資產配置 ! 國泰智能投資結合大數據、演算法、投資模型和國際專家團隊,打造出一個科學理財平台,提供目標式投資、策略式投資兩種投資方式。

目標式投資

助你「達成投資目標」:適合有明確目標的你

目標式投資能根據你的投資風險屬性、目標時間長短、投資金額等,為你計算出適當配置比例,提供專屬客製化的投資組合。

策略式投資

為你「嚴選投資策略」:適合有投資看法的你

由國泰智能投資專家團隊依據市場成長機會與客戶投資風險等面向,嚴選投資策略與主題,定期檢視各策略資產配置是否仍保有成長動能。在風險控管的前提下,提供合適的投資主題。